עולם ההשקעות – האדם הפך מצייד לאיש השקעות.

עולם ההשקעות עוסק בהתפתחות ומיקום האדם בכלכלה והאבולוציה הגדולה שהוא עבר, מאמר זה עוסק בכלים הפיננסים הרבים שיש לנו כדי להתקדם. אנחנו לומדים בחיים הרבה דברים, אנחנו לומדים מבני המשפחה, מהסביבה שלנו, בבתי הספר ועוד. אנחנו לומדים דברים בסיסיים כמו ללכת, לדבר, לקרוא ולכתוב, אנחנו רוכשים מקצועות שונים כדי להשתלב בתעשייה כזאת או אחרת, כל אדם בוחר ללמוד או לנסות להגשים את ייעודו ואת חלומו.

העולם עבר שינוים רבים, כיום, האנושות למדה לחיות לצלילי הכלכלה, לפעמים אלה צלילים ורגועים ולפעמים טירוף מוחלט, בין שפיות וטירוף אנחנו בני האדם מנסים למצוא את האיזון המושלם שלא תמיד קיים. בעידן שהנאורות וההשכלה החליפו את הפיזיות, בעידן המהפכה התעשייתית בה למדו בני האדם שצלילי המכונות ופסי הייצור יהיו בסופו של דבר הזרעים של עידן טכנולוגי שיעטוף את הקפיטליזם בחיי מותרות ושפע.

אם בעבר האדם היה זקוק למשאב קיומי כתנאי הישרדותי, מזון, מים וביגוד. היום, בני האדם “מוכרים” את השכלתם או את יכולותיהם תמורת כסף שירכוש מזון, מים וביגוד. אנחנו בעידן אחר, כפר גלובלי שיוצר עושר גדול ותנועת כספים מצד לצד, כסף שרוצה תמורה גדולה, כסף שרוצה חיי מותרות. האדם עבר אבולוציה מעניינת, מציד, מעובד אדמה או סוחר בסחורות פשוטות, כיום, בעולם המערבי האדם צד לפנאי, החקלאות הפכה לטכנולוגית ולפשוטה יותר והסחורות הפכו להיות ניירות ערך שונים ומגוונים בהם ניתן לסחור בבורסות השונות ברחבי העולם.

לכסף והשקעות היום יש משקל גדול באיכות החיים, היום, כסף יכול לעבוד עבורכם ולייצר ערך גדול. יש לכם אפשרות לעבוד, לחסוך כסך ולהשקיע אותו. אם בעבר האדם היה שומר מזון לימי החורף הקשים, כיום, האדם חוסך כסף לפנסיה שלו. כמו שהאדם הקדמון לא במדויק כמה זמן ימשך החורף, אנחנו לא יודעים כמה שנים אנחנו נחייה, לכן, חשוב מאד לייצר כמה שיותר מקורות הכנסה וכך לחסוך גרוש לבן ליום שחור.

במאמר זה אשתדל להתייחס לתהליכים שעברה הכלכלה, תהליכים שהשפיעו על האדם, אכתוב על אלטרנטיבות השקעה מגוונות ובהישג יד עבור כל משקיע. חופש כלכלי לא מגיע מעבודה קשה בלבד, הוא מגיע משילוב של ידע, עבודה קשה והשקעות. היכולת שלנו לעבוד ולהרוויח היא מאד חשובה בתהליך, היכולת לדעת להשאיר עודפים היא מהותית, אבל היכולת לדעת להשקיע את הכספים בחזרה היא החשובה ביותר. מדוע ?

כדור השלג – אלברט איינשטיין אמר על אפקט הריבית דריבית שהוא “הפלא השמיני בעולם”. בעולם ההשקעות אתם יכולים לראות את כדור השלג שמתחיל מגרגיר קטן והופך לענק, יש את אפקט הזמן ואת ההתמדה בפעולת הגלגול. אמנם, זאת מטאפורה אך זאת דרך הסתכלות מעניינת על עולם ההשקעות.

אפשר להסביר זאת בדרך נוספת, כאשר אנחנו עובדים וחוסכים כל חודש לקרן הפנסיה, לקופת הגמל, לביטוח מנהלים או חיסכון אחר בדמות קרן השתלמות, אנחנו מפקידים בהתמדה וביום היציאה לפנסיה אנחנו מגלים שהצלחנו לצבור סכום כסף משמעותי, שוב, זה עניין יחסי וההפקדות תלויות בסכום הכסף שמפקידים ובאפיקים שאתם משקיעים. פעמים רבות אני מסביר כי לסכומי הכסף יש חשיבות אך למסלול ההשקעה יכולה להיות חשיבות גדולה הרבה יותר! מדוע?

המודל הצי’ליאני – בגדול מדובר במודל כלכלי, למה זה צריך לעניין אותנו ומה ההיגיון שעומד מאחורי המודל? פשוט מאד, הרעיון המרכזי הוא להתאים את גיל החוסך לרמת הסיכון. הכלכלה כמו בטבע עובדת במחזוריות, יש צמיחה כלכלית עד שמגיע משבר, לאחר מכן הכלכלה חוזרת לצמוח שוב. בנוסף לכך, כאשר אנחנו חוסכים בתוכנית של חיסכון ארוך טווח אנחנו רוכשים בכל חודש ני”ע, כאשר השוק יורד אנחנו קונים בזול וכאשר השוק עולה אנחנו קונים ביקר אבל מרווחים על הסחורה שקנינו בזול יותר.

כמו כן, אם תסתכלו על גרפים של הבורסות המובילות בעולם, ארה”ב, סין, יפן, בורסות אירופה, וכמובן הבורסה המקומית תראו כי לאורך שנים רבות המחיר הנוכחי גבוה בצורה כזאת או אחרת מהמחיר שהיה לפני שלושה או ארבעה עשורים. חשוב לציין, ההשקעה לא מתבצעת על נייר ערך בודד אלה על מאות ובמקרים מסוימים על אלפי ני”ע. כלומר:

1 ) השקעה לטווח ארוך

2 ) השקעה בהוראת קבע ( פנסיה, קופת גמל, ביטוח מנהלים, קרן השתלמות ופוליסת חיסכון )

3 ) פיזור השקעות גדול מאד – השקעה באלפי ני”ע דרך קרנות הפנסיה בתוספת השקעות אלטרנטיביות (השקעות מחוץ לבורסה )

התוצאה: בסוג זה של השקעה הצלחתם להוריד את רמת הסיכון באופן משמעותי! אם זה כל כך פשוט, למה כולם לא נוהגים בצורה הזאת? אתם יכולים להסתובב מסביב ולשאול אנשים מסביבכם שאלה פשוטה, כמה מהם יודעים היכן מנוהלת הפנסיה שלהם? מה המסלול שנמצאת קרן ההשתלמות או מה הדמי ניהול על ההפקדות בקופת הגמל? במרבית המקרים התשובה תהיה אנחנו לא יודעים או אין לנו מושג היכן מנוהלים הכספים.

כיום, אם תסכלו סביב תראו לא מעט אנשים שמרווחים שכר נאה ומכובד, אתם אפילו תראו זוגות שיחד מגיעים למספרים בלתי נתפסים, נכון לא כולם מרווחים שכר זהה וההתנהלות שונה ממשפחה אחת לאחרת. עם זאת, לא מצליחים לייצר הכנסה פסיבית לאורך השנים, עולם ההשקעות עבר אבולוציה משמעותית בשנים האחרונות, במאמר זה אשתדל להתייחס לאלטרנטיבות ההשקעות המוכרות יותר והמוכרות פחות, עולם ההשקעות מייצר הזדמנויות חדשות שצריך לדעת לראות. בחיים מלמדים אותנו כל כך הרבה דברים, ללכת, לדבר, לקרוא ואפילו לכתוב. אבל האם מלמדים אותנו להשקיע? האם מלמדים אותנו להשתמש בכסף? על זה אני רוצה לדבר במאמר הנוכחי.

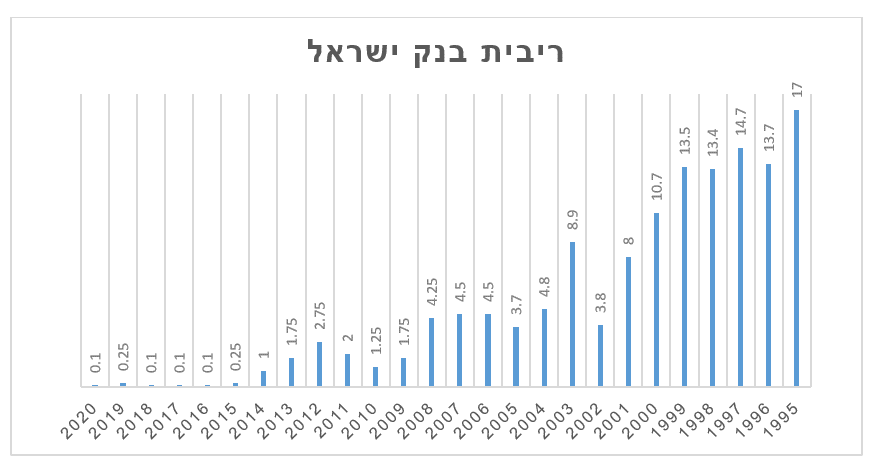

פיקדון בנקאי – כבר מזמן לא אלטרנטיבת השקעות עבור ציבור המשקיעים

מי היה מאמין שעד לפני שני עשורים ניתן היה להשקיע באופן סולידי ולהרוויח 17%. בשנים האחרונות עולם ההשקעות למד לחיות בסביבת ריבית אפסית ותוך כדי תהליך עבר אבולוציה והמציא את עצמו מחדש. אפיקי השקעות חדשים ואטרקטיביים הגיעו ואפיקי השקעות ישנים נדחקו לאחור.

את ההשפעה הגדולה ביותר של סביבת הריבית האפסית אנחנו מרגישים היטב בעולם בנדל”ן כאשר משקיעים רבים נטשו את שוק ההון במשבר של 2008 בגל הירידות וכאשר הריביות על הפיקדונות הבנקאים ירדו לשפל חסר תקדים של כ-1.75% ב-2009 משקיעים רבים חיפשו אלטרנטיבות חדשות עבור ההשקעות שלהם. מאז שוק הנדל”ן זכה לגאות חסרת תקדים בארץ.

ריבית בנק ישראל נמצאת במגמת ירידה מתמדת ועומדת כיום על כ-0.1% ואחת השאלות המרכזיות בעולם ההשקעות היא מדוע אנשים בוחרים להשקיע את כספם בפיקדון בנקאי כאשר מסביב קיימות אלטרנטיבות השקעה טובות הרבה יותר?

אחלק את תשובתי ל-4 ועל פי דעתי האישית כמובן, האנשים שנמצאים כיום בפק”ם הם:

1 – אנשים שצריכים להחזיק בבנק בטחונות כנגד הלוואה גדולה

2 – אנשים שנמצאים לפני עסקה או מחכים להזדמנות וממתינים עם הכסף באופן נזיל

3 – אנשים שפוחדים משוק ההון ואין ברשותם מספיק הון לרכישת נכס נדל”ן

4 – אנשים שלא מבינים בשוק ההון או פתוחים לשמוע על אלטרנטיבות נוספות

לסיכום פרק הפיקדונות, תרבות ההשקעות בארץ היא מאד שונה מהתרבות ההשקעות בעולם. המשקיע הישראלי רוצה לקבל כמה שיותר תשואה, בכמה שפחות סיכון ועדיף במינימום זמן. הציבור הישראלי לא אוהב סיכון, ולכן ברגע שהריביות על הפיקדונות ירדו באופן חד מ-2009 הציבור עבר לאלטרנטיבה סולידית אחרת, השקעות בנדל”ן למגורים בארץ.

במשך עשור כספים רבים עברו מאפיק השקעה אחד לאפיק השקעה אחר. בעקבות המעבר מחירי הנדל”ן נסקו בעשור האחרון. העולם נמצא במצב מאתגר מאד, משבר הקורונה שהחל כמשבר בריאותי והפך ברגע למשבר כלכלי שעלול לגרור את הכלכלה למיתון עמוק. העולם לא צומח וגם ישראל וריבית בנק ישראל עומדת כיום על 0.1% ועלייה משמעותית לא נראית באופק בשלב זה.

תיק השקעות מנוהל רקע כללי

בעשור האחרון עולם ההשקעות למד להתנהל בסביבת ריבית אפסית, אם בעבר משקיעים היו רגילים להעביר את עודפי הכסף לפיקדון הבנקאי ולקבל 17% תשואה על השקעה בסיכון נמוך.

כיום, ריבית בנק ישראל היא 0.1% ומשקיעים רבים מחפשים אלטרנטיבות טובות יותר לכספים שלהם, אחת האלטרנטיבות המעניינות היא תיק השקעות מנוהל.

מה זה תיק השקעות מנוהל?

תיק השקעות מנוהל מאפשר לכם המשקיעים לנהל את הכספים שלכם בעזרת אחד מבתי ההשקעות המובילים בצורה מקצועית, הגופים המובילים המנהלים את הכספים הם בעלי ידע רב בתחום ההשקעות, הם בעלי ניסיון רב בתחום הפיננסים.

מנהלי ההשקעות שמנהלים עבורכם את תיק ההשקעות נמצאים בוועדת השקעות, בפורומים כלכליים, קוראים דוחות וחשופים למידע רב. בנוסף לכך, מנהלי ההשקעות מנהלים את התיקים על פי מודלים כלכלים ועל פי החלטות שמתקבלות בסיעור מוחות בבית ההשקעות. תיק השקעות מנוהל בצורה בטוחה ובשקיפות מלאה, הכספים מתנהלים בחשבון הבנק שלכם תחת מתן ייפוי כוח שאתם מעניקים לגוף שמנהל את הכספים עבורכם.

איך בוחרים את הגוף הפיננסי הטוב ביותר עבור ניהול הכספים שלכם?

הגופים הפיננסים המובילים רוצים אתכם כלקוחות שלהם, אבל אתם רוצים את הטוב ביותר. ניהול כספים והשקעות זה עניין רציני וחשוב, כל גוף פיננסי יציג לכם את יכולותיו ואת יתרונותיו בלבד ומה לגבי החסרונות? בשביל זה כדאי מאד להיוועץ עם איש מקצוע, מתכנן פיננסי.

המתכנן הפיננסי הוא אדם בלתי תלוי שעובד מול כל הגופים הפיננסים והא יודע לומר על יתרונותיהם ועל חסרונותיהם של בתי ההשקעות והגופים הפיננסים בישראל. פגישת הכרות עם מתכנן פיננסי צריכה להיות ללא עלות וללא התחייבות מצד הלקוח.

למה לנהל את הכספים דרך תיק השקעות ובאיזה סכום?

כל אחד ואחת מאתנו עובד קשה עבור הכספים שלו באופן כזה או אחר. לכן , צריך להתייחס לעולם ההשקעות והכספים בצורה רצינית וחשובה ביותר. למעוניינים להתחיל לנהל תיק השקעות באחד מהגופים הפיננסים, תיק השקעות ניתן לנהל בסכום של בין 300 אלף ₪ ל-500 אלף ₪ דבר שמשתנה מבית השקעות אחד לבית השקעות אחר.

הכספים מושקעים בני”ע כמו מניות, אג”ח קונצרני, אג”ח ממשלתי וקרנות נאמנות. בדרך כלל, תיקים עד 700 אלף ₪ ינוהלו באמצעות קרנות נאמנות בגלל היכולות של קרנות הנאמנות לפזר את ההשקעה על ני”ע רבים. חשוב לציין, תיק השקעות זה לא מניות או כלום!

לפני שמחליטים לפתוח תיק השקעות מנוהל עורכים פגישת אפיון צרכים עם מנהל ההשקעות ושם קובעים את רמת הסיכון של תיק ההשקעות.

1 ) 0% מניות – כולל בתוכו אג”ח קונצרני ואג”ח ממשלתי

2 ) 10% מניות – כולל בתוכו 10% מניות מהארץ ומהעולם, אג”ח קונצרני וממשלתי

3 ) 20% מניות – כולל בתוכו 20% מניות מהארץ ומהעולם וכ-80% אג”ח קונצרני וממשלתי

4 ) 30% מניות – כולל בתוכו 30% מניות מהארץ ומהעולם וכ- 70% אג”ח קונצרני וממשלתי.

5 ) 40% מניות – כולל בתוכו 40% מניות מהארץ ומהעולם וכ-60% אג”ח קונצרני וממשלתי.

5 ) 50% מניות – כולל בתוכו 50% מניות מהארץ ומהעולם וכ-50% אג”ח קונצרני וממשלתי.

ככל שהרכיב המנייתי גדול יותר בתיק ההשקעות כך הסיכון גדול יותר, סיכון גדול יותר שווה פוטנציאל רווח גדול יותר. ככל שהרכיב המנייתי קטן יותר בתיק ההשקעות כך הסיכון קטן יותר, סיכון קטן יותר שווה פוטנציאל רווח קטן יותר. רמת הסיכון בתיק נקבעת באמצעות מספר פרמטרים.

1 ) טווח ההשקעה

2 ) מטרת ההשקעה

3 ) סוג הלקוח – יש לקוחות אוהבי סיכון והרפתקאות ויש לקוחות שונאי סיכון, לקוחות סולידיים.

4 ) מיפוי נכסים של הלקוח – האם ללקוח יש נכסים נוספים או שזה הנכס העיקרי שלו.

סיכום תיק השקעות מנוהל

1 ) הכספים נשארים בחשבון הבנק של הלקוח, אחד מבתי ההשקעות שתבחרו ינהל עבורכם את הכספים דרך החשבון לאחר מתן ייפוי כוח.

2 ) הכסף נזיל בכל זמן – ברגע שרוצים למשוך את הכספים מבקשים ממנהל ההשקעות למכור את ני”ע. לאחר המכירה הכספים הופכים למזומן ואפשר לעביר אותם לחשבון העו”ש ולבטל את הקשר עם הגוף הפיננסי. חשוב לציין, אין ללקוח התחייבות וניתן להפסיק את הקשר בכל עת ובכל זמן.

3 ) מינימום לפתיחת תיק השקעות – הסכום ההתחלתי הוא בין 300 אלף ₪ לכ-500 אלף ₪ ודבר זה משתנה מבית השקעות אחד לבית השקעות אחר.

4 ) פיזור השקעות – בתיקי השקעות מחזיקים מספר ני”ע כמו מניות, אג”ח וקרנות נאמנות שמחזיקות גם מניות, גם אג”ח וגם משלבות. לנהל תיק השקעות דרך קרנות נאמנות זה לא חיסרון, להפך, באמצעות קרנות נאמנות ניתן לפזר תיק השקעות קטן באופן יחסי על מספר גדול של חברות ואגרות חוב.

5 ) חשוב לדעת לפני שיוצאים למסע מה טווח ההשקעה שאתם רוצים להשקיע את הכספים

6 ) בדיקה והשוואה – כדי להחליט היכן לנהל את הכספים שלכם רצוי להיוועץ עם איש מקצוע בלתי תלוי בבתי ההשקעות או בגופים הפיננסים, תפקידו של המתכן הפיננסי היא ללוות אתכם בתהליך תוך שהוא רואה את התמונה הכללית הרחבה של כלל הנכסים שלכם.

השקעות בקרנות נאמנות

קרנות הנאמנות מאפשרות לנו המשקיעים לבצע השקעות בתחומים רבים ומגוונים תוך פיזור השקעה גדול. היום, אפשר להשקיע בכל מקום , ניתן להשקיע בכל תחום ובחשיפה למטבעות, למדינות וסקטורים שונים מסביב לעולם וכל זה בלחיצת כפתור פשוטה.

מוצר זה מתאים בעיקר לאנשים שרוצים להשקיע באופן עצמאי, כלי זה מאפשר לייצר פיזור השקעות נרחב גם בסכומי כסף קטנים באופן יחסי. בנוסף לכך, בתי ההשקעות וחברות ניהול תיקים מנהלות תיקי השקעות באמצעות קרנות נאמנות, מדובר בתיקי השקעות בסכומים של בין 300 אלף ₪ לכ-500 אלף ₪ דבר אשר משתנה מבית השקעות אחד לבית השקעות אחר.

אז מי הם הגופים המנהלים כיום את הקרנות בארץ?

את קרנות הנאמנות בישראל מנהלים כיום 18 גופי השקעות בעלי רישיון מטעם הרשות לניירות ערך, גופים אלה מורשים לנהל קרנות נאמנות ונמצאים בפיקוח צמוד של הרשות לניירות ערך. הגוף שמנהל את קרן הנאמנות מכונה “מנהל קרן” ( בית השקעות ) והגוף שמפקח על התנהלות הקרן מכונה “נאמן קרן” (משרד רו”ח).

הגוף המנהל את קרנות הנאמנות הוא האחראי על ניהול נכסי הקרן עפ”י מדיניות ההשקעה שנקבעה מראש. את ניהול ההשקעות בתוך קרנות הנאמנות מבצעים מנהלי ההשקעות של אותו גוף שהם בעלי רישיון לניהול תיקים.

קרן מחקה וקרן מנוהלת מה ההבדלים?

יותר פסיבי או יותר אקטיבי? קרנות מחקות וקרנות מנוהלות הן שתיהן סוגים שונים של קרנות נאמנות. אמנם הן מאותה המשפחה אבל ההבדלים ביניהן מהותיים וחשובים. קרן מחקה הינה כלי פיננסי שנועד לעקוב אחר מדדים מסוימים במטרה לספק תשואות דומות ככל האפשר לתשואות המדד אחריו היא עוקבת ולכן היא גם נחשבת לכלי שמנוהל בצורה יחסית פסיבית.

בניגוד לקרן מחקה, קרן מנוהלת היא כלי פיננסי שמטרתה ותכליתה היא לנהל את הכספים בצורה אקטיבית, במסגרת מדיניות הקרן, על מנת לייצר תשואות. לכן, לפני שנלך ונשקיע בקרנות נאמנות מסוג זה או אחר חשוב שנדע מהם ההבדלים המהותיים בין קרנות מחקות לקרנות מנוהלות:

1) דמי ניהול– דמי הניהול בקרן מחקה הינם נמוכים יותר באופן משמעותי מדמי הניהול בקרן מנוהלת, מאחר וניהול ההשקעות בקרן מנוהלת הוא אקטיבי יותר בצורה משמעותית מאשר בקרן מחקה בה הניהול הוא פסיבי.

2) פיזור ההשקעה – מאחר ומטרתה של קרן מחקה היא לעקוב אחר מדד מסוים ולייצר את התשואות הדומות ככל האפשר לתשואות המדד (בניכוי דמי ניהול) היא מוגבלת בפיזור ההשקעה שלה. לעומת זאת פיזור ההשקעות בקרן מנוהלות הוא רחב יותר, קרן מנוהלת אינה מחויבת לעקוב אחר מדד מסוים אלא יש באפשרותה להשקיע במגוון רחב יותר של ניירות ערך וסקטורים שונים מסביב לגלובוס ולכן פיזור ההשקעה שמאפשרת קרן מנוהלת הינו רחב יותר.

3) ניהול הקרן – בקרן מנוהלת לעומת קרן מחקה, למנהל הקרן יש השפעה רבה יותר על תוצאות הקרן והתשואות שהיא מייצרת בעוד שקרן מחקה היא “כלי טיפש” שנועד לעקוב אחר מדד מסוים ולהשיג את התשואות של אותו מדד. הבדל זה יוצר מצב בו במידה והקרן המנוהלת לא נוהלה באופן מספיק טוב ומקצועי או לא הצליחה לייצר תשואות טובות יותר מהמדד, אזי שהמשקיע גם לא קיבל את התשואות הטובות ביותר שיכל לקבל וגם שילם דמי ניהול גבוהים יותר בעבור דמי הניהול של הקרן המנוהלת

איך אדע לבחור קרן נאמנות?

אחת השאלות הנפוצות ביותר היום בענף קרנות הנאמנות היא איך לבחור קרן בצורה נכונה ומקצועית?

בארצנו הקטנה ענף קרנות הנאמנות נמצא בצמיחה אדירה בשנים האחרונות ומכיל מגוון רחב של קרנות נאמנות שונות. לכן בחירה נכונה של קרנות נאמנות היא משימה שחשוב להגיע אליה מוכנים ככל האפשר.

אז בואו נצא לדרך… מה חשוב לדעת ולבדוק לפני שבוחרים קרנות נאמנות:

דמי ניהול – דמי הניהול בקרנות הנאמנות הן מרכיב חשוב ומרכזי שאנו חייבים לבדוק לפני בחירת הקרן מאחר והן גבוהות יותר מרוב דמי הניהול במוצרים הפיננסים הפסיביים. בדיקה של דמי הניהול לפני בחירת הקרן יכולה לחסוך לנו לא מעט כסף.

מדיניות הקרן – כל אחת מקרנות הנאמנות היום בענף עובדת עפ”י מדיניות השקעה שונה. מדיניות ההשקעה של קרנות הנאמנות מוגדרת מראש ומפורסמת בתשקיף הקרן . מדיניות הקרן חשופה לציבור המשקיעים וכך יכול כל משקיע להחליט האם מדיניות ההשקעה של הקרן אותה הוא רוצה לבחור עונה על צרכיו ועל מדיניות ההשקעה אותה הוא מחפש, ובהתאם לכך לבחור את קרן הנאמנות.

ביצועי הקרן – כיום, בעידן המידע והמדיה כל הנתונים נגישים ונמצאים במרחק של לחיצת כפתור מאיתנו. לכן לפני שנבחר קרן נאמנות נבצע בדיקה של ביצועי ותשואות הקרן בשנים האחרונות. בנוסף לכך על מנת לבחור את הקרן הטובה ביותר חשוב לבצע השוואה של ביצועי הקרן לביצועים של קרנות אחרות הפועלות באותו התחום. בדיקה נוספת של ביצועי קרנות הנאמנות והדירוג שלהן ניתן לבצע דרך מרבית הבנקים שיודעים לתת ייעוץ ותמונה מלאה בנוגע לבחירת קרנות נאמנות.

מנהל הקרן – אחד הדברים החשובים ביותר היום לפני בחירת קרן נאמנות, הוא להבין מיהו מנהל הקרן. מנהל הקרן הוא אותו גוף אשר מנהל בפועל את הקרן (עפ”י תשקיף הקרן) ומבצע את כלל פעולות הקנייה, המכר בקרן וכן אחראי על ניהולה השוטף. לכן, נרצה לבדוק לעומק מיהו הגוף אשר מנהל את הקרן והאם הוא בעל ניסיון וידע בתחום שוק ההון וקרנות הנאמנות.

אז מהן סוגי קרנות הנאמנות הפופולריים ביותר כיום?

קרנות הנאמנות בישראל כיום מתחלקות למגוון סוגים וסקטורים. קרנות הנאמנות מסווגות לרוב עפ”י ניירות הערך בו הן משקיעות, הסקטור בו הן מתמקדות, מדיניות ההשקעה שלהן ועוד.

כעת נציג בפניכם את סוגי קרנות הנאמנות הפופולריות והמוכרות ביותר כיום בשוק:

קרן מנייתית – קרן מנייתית היא קרן נאמנות שרוב נכסיה (50% לפחות) חשופים למניות בארץ או בחו“ל. קיים מגוון רחב של קרנות מנייתיות: קרנות המתמחות בהשקעה במניות לפי ענפים (נדל“ן, פיננסים, אנרגיה, סחורות, וכו‘) לפי מדדים (ת”א 35 P500&S,, נאסד“ק) או לפי אזור גאוגרפי (ארה“ב, אירופה, סין, אסיה, שווקים מתעוררים וכו‘). בנוסף, קיימות גם קרנות מנייתיות כלליות, אשר אינן מתחייבות להשקיע במדד/ ענף/ אזור גאוגרפי מסוים.

קרן אג“חית – קרן שרוב נכסיה (75% לפחות) חשופים לאיגרות חוב. קרנות אג“ח יכולות להשקיע במגוון רחב של אג“ח, המונפקות על ידי המדינה או חברות, בדירוגים שונים, בטווחי פדיון ומח“מ שונים וכן במטבעות שונים.

תעשיית ה- ETF – לקנות קרנות בארה”ב

למרות השם היפה שמעניק ניחוח של חו”ל, ETF (Exchange Traded Fund) הוא בסך הכל השם הלועזי לקרנות סל. כן, קרנות סל , אותו כלי פיננסי שהתחיל להיכנס לשימוש לראשונה בתחילת שנות ה-90 בארה”ב ונועד לעקוב באופן פסיבי אחר מדדים. כיום שוק ה-ETF בארה”ב, שהפך פופולרי בשנים האחרונות, מוערך בכ-5 טריליון דולר ומציע למשקיעים יותר מ-2000 קרנות סל שונות.

השקעות אלטרנטיביות

בשנים האחרונות עולם ההשקעות עבר שינוי גדול, משקיעים רבים למדו את החשיבות הגדולה בנוגע לפיזור ההשקעות שלהם. השקעות אלטרנטיביות היו שייכות עד לפני מספר שנים לגופים המוסדיים, לחברות השקעות, לקרנות מתמחות וכו’. כיום, משקיעים פרטיים רבים לומדים את התחום ומשקיעים במגוון פרויקטים שמאפשרים פיזור השקעות ונכסים במגוון תחומים עם מתאם נמוך לשוק ההון.

שילוב של השקעות אלטרנטיביות והשקעות מסורתיות זה שילוב של עולם חדש ועולם ישן בתחום ההשקעות, הפיזור מפחית סיכונים עבור משקיעים ובשנים הארונות תחום זה עבר אבולוציה של ממש, אם בעבר תיק הנכסים של משקיע ממוצע היה מסתכם בניירות ערך ודירה להשקעה.

כיום, המצב שונה לגמרי. עולם ההשקעות הפך לעשיר ומגוון מבחינת מוצרים, באמצעות השקעות אלטרנטיביות ניתן להשקיע בפרויקטים בתחום הנדל”ן, בתחום התשתיות, בתחום הטכנולוגיה, בתחום הרפואה, בתחום האנרגיה המתחדשת ועוד פרויקטים רבים ומגוונים. עולם ההשקעות האלטרנטיבי הוא בשורה של ממש עבור ציבור המשקיעים הפרטיים, תחום זה צמח בעשור וחצי מהיקף ניהול של כ-2.5 טריליון דולר להיקף השקעות שמסתכם כיום בכ-21 טריליון דולר.

קשה לתת הגדרה מדויקת למגוון רחב של השקעות אלטרנטיביות, אך ניתן לומר כי השקעות אלה הם בעלות מתאם נמוך לשוק ההון ולכל ההשקעות המסורתיות. לכל אדם בעל פנסיה, קרן השתלמות, ביטוח מנהלים, קופת גמל או פוליסת חסכון, חשוב שתדעו כי הגופים המוסדיים משקיעים בין 20%-40% מתיק בהשקעות אלטרנטיביות.

יתרונות בהשקעות אלטרנטיביות

- השקעות אלטרנטיביות מבוצעות מחוץ ומאפשרת פיזור השקעות עם מתאם השקעות שונה. בנוסף לכך, השקעות אלה לא סובלות מתנודתיות והחלטות של משקיעים אחרים כמו שאנחנו רגילים לראות את “העדר” בשווקי המניות בעת עליות חדות או בעת ירידות חדות.

- השקעות אלטרנטיביות מאפשרות פיזור, כיום, עיקר ההשקעות של משקיעים הוא בבורסה לניירות ערך ובמקרים מסוימים נכסי נדל”ן. השקעות אלטרנטיביות מאפשרות חשיפה לתחומים חדשים באמצעות גופים מתמחים, למשל השקעה בדיור סוציאלי באנגליה או השקעה באנרגיה מתחדשת עם חוזים מול הממשל.

- לא לעשירים בלבד – עולם ההשקעות האלטרנטיביות עבר שינוי מהותי, קיימים מגוון פרויקטים ושפע של אלטרנטיבות השקעה, כיום ניתן להיכנס לתחום זה בהשקעה מינימלית של כ-300 אלף ₪. סכום ההשקעה משתנה מקרן השקעות אחת לאחרת ומשתנה בהתאם לתחום או למיזם.

- סביבת ריבית נמוכה – במוצרים פיננסים כמו אגרות חוב והריבית על הפיקדונות הריבית נמוכה מאד, לכן משקיעים רבים שמחפשים אלטרנטיבת השקעה עם פוטנציאל רווח גדול יותר נשארים בשוק המסורתי עם מניות. העולם האלטרנטיבי פותח אפשרויות השקעה נוספות לציבור שלא מעוניין להשקיע במניות אלא בהשקעות סולידיות אחרות. חשוב לציין, הסיכון בכל השקעה נקבע בהתאם לפוטנציאל הרווח, יותר סיכון יותר פוטנציאל ולהפך.

חסרונות בהשקעה אלטרנטיבית

- נזילות – השקעות אלטרנטיביות מבוצעות בדרך כלל למספר שנים, אם משקיע צריך את כספו בטווח הקצר מוצר זה לא יהיה רלוונטי עבורו. טווח ההשקעה הוא בין שנתיים לארבע שנים, טווח ההשקעה בדרך כלל משתנה גם הוא בסוג המיזם או הפרויקט. דרך אגב, משקיעים מנוסים טוענים שדבר זה הוא יתרון משמעותי, כאשר הכספים נזילים משקיעים רבים מקבלים החלטות מהבטן ולא מהראש, הם ממשים את תיק ההשקעות בבהלה ויוצרים הפסדים. כאשר הכספים לא נזילים משקיעים מקבלים החלטות טובות יותר לטווח ארוך ונמנעים מטעויות לטווח קצר.

- סכום ההשקעה – נכון, ביתרונות כתוב שהשקעה אלטרנטיבית היא לא לעשירים בלבד אבל נדרש מינימום של כ-300 אלף ₪, בשונה ממוצרי השקעה אחרים שיכולים להיות נגישים יותר עבור ציבור משקיעים גדול יותר כמו למשל, השקעה על אלפי שקלים בודדים במניות, אגרות חוב וקרנות נאמנות. גם בתחום הפנסיוני ניתן להשקיע סכומים נמוכים יותר כמו למשל בפוליסת חיסכון שם ניתן להשקיע סכום חד פעמי או השקעה בהוראת קבע.

חשוב לציין, כל ההשקעות המסורתיות הם בעלות מתאם זהה לשוק ההון, ולכן לבעלי סכום של כ-300 אלף ₪ כדי לבחון השקעה אלטרנטיבות כחלק מפיזור יעיל בתיק ההשקעות. - נדרש ידע או איש מקצוע – השקעות אלטרנטיביות בדרך כלל מורכבות יותר, מדובר בהשקעות מתוחכמות שדורשות ידע וניסיון לנהל אותם. למשקיע הממוצע אין את הכישורים לנהל קרן מסוג זה או להוביל השקעה כזאת ולכן רצוי להצטרף לקרנות קיימות או להיעזר באיש מקצוע כמו למשל מתכנן פיננסי או יועץ. חשיבותו של איש מקצוע מומחה יכול לבוא לידי ביטוי בכל השקעה בתשואות, באסטרטגיות ובניצול הזדמנויות וכשלי שוק. השקעות אלטרנטיביות לא סחירות בבורסה ולכן פחות זמינות לציבור המשקיעים.

מה אנחנו יכולים להשקיע בהשקעות אלטרנטיביות?

- פרויקטים בתחום האנרגיה הירוקה והאנרגיה המתחדשת

- פרויקטים בתחום התשתיות

- פרויקטים בתחומי הטכנולוגיה, המזון הרפואה וביו-טק

- פרויקטים בתחום הנדל”ן – דיור סוציאלי, הלוואות ליזמים, יזמות נדלן ועוד

- השקעה בחרות פרטיות

- הלוואות חברתיות

רשימת אלטרנטיבות ההשקעה ארוכה ומגוונת, אנחנו מציינים כאן את התחומים המבוקשים, הבולטים והנגישים ביותר עבור הלקוחות.

בהשקעות אלטרנטיביות מסוימות מתאפשרת השקעה ללקוחות כשירים בלבד, מה לקוח כשיר?

- בעל נכסים נזילים של כ-8 מיליון ₪

- הכנסת אישית שנתית בסך 1.2 מיליון ₪ או הכנסה משפחתית שנתית בסך 1.8 מיליון ₪ בשנתיים האחרונות.

- נכסים נזילים בסך 5 מיליון

- הכנסה אישית שנתית בסך 600 אלף ₪

או - הכנסה משפחתית שנתית בסך 900 אלף ₪

פוליסת חיסכון

פוליסת חיסכון היא מוצר שמנוהל על ידי חברות הביטוח להשקעות הון פרטי נזיל, בתחילה משקיעים חושבים שמדובר במוצר ביטוחי אך לא כך הדבר, פוליסת חיסכון היא מוצר השקעות טהור. במוצר זה ניתן להשקיע לטווח זמן קצר, בינוני וארוך. הכספים נזילים בכל זמן וניתן למשוך אותם בכל עת. למרות השם “פוליסת חיסכון” מדובר במוצר השקעות אטרקטיבי עם יתרונות רבים. כלומר, פוליסת חיסכון היא מוצר השקעות לכל דבר ועניין שמשקיעה בני”ע כמו מניות, אגרות חוב ונכסים לא סחירים. חשוב לציין, אני

מוצר השקעות שונה ודומה

1 ) תמהיל השקעות אחר – בפוליסת חיסכון יש חשיפה לשוק ההון ברכיב מניות ואג”ח, בשונה מתיק השקעות בפוליסת חיסכון יש רכיב של השקעות אלטרנטיביות שמאפשר השקעות עם מתאם נמוך לשוק ההון ולפחות תנודתיות בתיק. כל חברה מחליטה על תמהיל השקעות אחר. כיום, היקף ההשקעות האלטרנטיביות הוא בשיעור של בין 20%-40%.

2 ) גמישות בהפקדה – בפוליסת חיסכון יש אפשרות למשקיע לבצע השקעה חד פעמית גדולה או לבצע השקעות חד פעמיות. אין מגבלת השקעה בשונה מתיק השקעות מנוהל.

3 ) דחיית אירוע מס – בפוליסת חיסכון ניתן לעבור בין מסלולי ההשקעה השונים בלי לייצר אירוע מס בשונה מתיק השקעות מנוהל, שם בעת מכירה של ני”ע נוצר אירוע מס. אירוע מס בפוליסת חיסכון מתבצע אך ורק בעת משיכת הכספים.

4 ) חשבון השקעות – בפוליסת חיסכון כספי המשקיעים מנוהלים בחשבון בחברת ביטוח בשונה מתיק השקעות מנוהל שם כספי המשקיעים מנוהלים בחשבון הבנק הפרטיים שלהם.

5 ) מסלולי השקעה – בפוליסת חיסכון קיימים מגוון מסלולי השקעה, מסלולים ללקוחות סולידיים ומסלולים ללקוחות פחות סולידיים. למשקיע אין אפשרות לבנות מסלול חדש אלא להתאים את עצמו לאחד המסלולים הקיימים. בשונה תיק השקעות מנוהל מאפשר למשקיעים במקרים רבים להתאים את ההשקעה או מסלול מסוים לעצמם.

6 ) נזילות הכספים – בדומה לתיק השקעות מנוהל גם בפוליסת חיסכון הכספים נזילים עבורכם בכל עת, למרות שפוליסת חיסכון שייכת לחברות הביטוח היא מתנהגת שונה משאר המוצרים המוכרים לכם כמו קרן פנסיה, קרן השתלמות, ביטוח מנהלים וקופת גמל שם הכספים הם לחיסכון ארוך טווח ולא נזילים עבורכם.

7 ) עלויות נמוכות – העלויות של פוליסת חיסכון מסתכמות בדמי הניהול שלה בשונה מתיק השקעות מנוהל שם המשקיע משלם על קניה ומכירה של ני”ע, המשקיע משלם על אחזקת חשבון ני”ע בבנק ודמי ניהול על תיק השקעות מנוהל.

8 ) הטבת מס לבני הגיל השלישי – מדובר ביתרון חשוב שיש במוצר זה, תיקון 125 ד’ שמאפשר לילידי שנת 1948 החזר מס של עד 16,500 אלף ₪ לזוג או כ-13,000 ₪ ליחיד.

9 ) ניהול השקעות – בפוליסת חיסכון בדומה לתיק השקעות מנוהל הכספים מנוהלים על ידי אנשי מקצוע שעובדים מול מודלים כלכליים, קוראים דוחות כספיים, יושבים בוועדות השקעה ועוד. מנהלי השקעות אלה מנהלים עבורכם את כספי הפנסיות, את כספי קרנות ההשתלמות, את כספי ביטוחי המנהלים ואת כספי קופות הגמל. בסיכומו של דבר מדובר על מאות מיליארדים.

כמה דברים לפני שיוצאים לדרך ומתחילים להשקיע:

א ) אם כבר בחרתם להשקיע בפוליסת חיסכון רצוי שתבחרו את הגוף הטוב ביותר עבורכם, בבחירה רצוי לעשות בדיקה מול מספר גופי השקעות וחברות ביטוח, מומלץ לערוך את הבדיקות עם אדם בלתי תלוי שהוא מתכנן פיננסי או יועץ.

ב ) בדיקה והשוואה – מומלץ לעשות בדיקה מעמיקה מול מסלול ההשקעות שאתם מעוניינים להשקיע, בדרך כלל לגופי ההשקעות יש מספר מסלולים דומים וכך ניתן לעשות השוואה דומה כלל האפשר. רצוי לערוך את ההשוואה על משקל אפיק זהה אחרת ההשוואה לא רלוונטית. בנוסף לכך, מומלץ לבדוק את ההשקעות של הגוף לאורך שנים רבות ולא על פני רבעון או שתיים, מוניטין, ניסיון ומקצועיות לאורך זמן צריכים לייצר תשואות טובות לאורך שנים ואסור למשקיע להתפשר על כך.

ההבדל בין פוליסת חיסכון לבין תיק השקעות מנוהל יכול להיות עבור משקיע אחד יתרון ועבור משקיע אחר חיסרון. לכן, אין כאן מנצחים או מפסידים יש כאן מוצרי השקעה שצריך לבחון כל אחד מהם בצורה מעמיקה ונכונה. מומלץ לעבור כל הסעיפים ולסמן מה עבורכם הוא יתרון ומה עבורכם הוא חיסרון, כך ניתן להחליט איזה מוצר טוב יותר עבורכם. פוליסות חיסכון נמצאת בפיקוח הממונה על שוק ההון. בפוליסת חיסכון קיימים מגוון מסלולי השקעה – קיימים בדרך כלל בכל גוף בין חמישה לעשרה, אני אחלק אותם לשלושה מרכזיים עבור המשקיעים.

א ) מסלול מניות ( מסלול השקעה עד 100% מניות )

ב ) מסלול אגח + מניות ( ניתן להגיד את רכיב המניות, רכיב מניות גבוהה נחשב להשקעה פחות סולידית )

רכיב מניות 10%

רכיב מניות 20%

רכיב מניות 30%

רכיב מניות 40%

רכיב מניות 50%

ג ) מסלול ללא מניות ( כולל אגרות חוב קונצרניות, אגרות חוב ממשלתיות והשקעות אלטרנטיביות)

נדל”ן בישראל

רקע קצר – הישראלי וה- DNA וחלום הדירה

תחום ההשקעות כל כך עשיר ומגוון, הוא מלא בפסיכולוגיה, משקיע בצד אחד של העולם שונה מאד ממשקיע בצד השני. אנחנו הישראלים מאד שונים בתחום הנדל”ן, אנחנו אוהבים להיות בעלים של נכס, אתם שואלים למה? זה כבר חלק מהתרבות שלנו, אנחנו לא מכירים משהו אחר. אנחנו חיים בתבניות וממלאים אותם כנדרש. כלומר, אנחנו מסיימים תיכון, מתגייסים, טסים לטיול הגדול, חוזרים ללמוד, מתחתנים וקדימה לרכוש דירה.

כיום, המצב נהיה מורכב הרבה יותר, יש ריבוי טבעי, עלייה ממקומות שונים בעולם ודור צעיר שלא מוכן להתפשר ורוצה תמורה עבור ההשקעה שלו, בניין ללא מעלית או שיכון בן עשרות שנים ממש לא באים בחשבון, גם דירת 3 חדרים במקרים רבים לא באה בחשבון מהסיבה הפשוטה, אנחנו חיים על פי תבנית, בתבנית מופיעים שניים או שלושה ילדים. לכן, מראש הדור הצעיר רץ לדירות של ארבע או חמישה חדרים. איך מגשימים את החלום? הון עצמי וכמה שיותר משכנתא.

השקעות בנדל”ן – מה קרה כאן בשנים האחרונות?

ב-2008 פרץ משבר גלובלי, משבר הסאבפריים, משבר פיננסי – נדל”ני בעולם. בארץ, המשבר התנהל בצורה אחרת, עולם ההשקעות הסחירות ספג ירידות כואבות, קרנות פנסיה, קרנות השתלמות, ביטוחי מנהלים, תיקי השקעות ועוד. משקיעים רבים לא נשארו אדישים והוציאו את כספם לנכס הכי ישראלי שיש, דירה להשקעה.

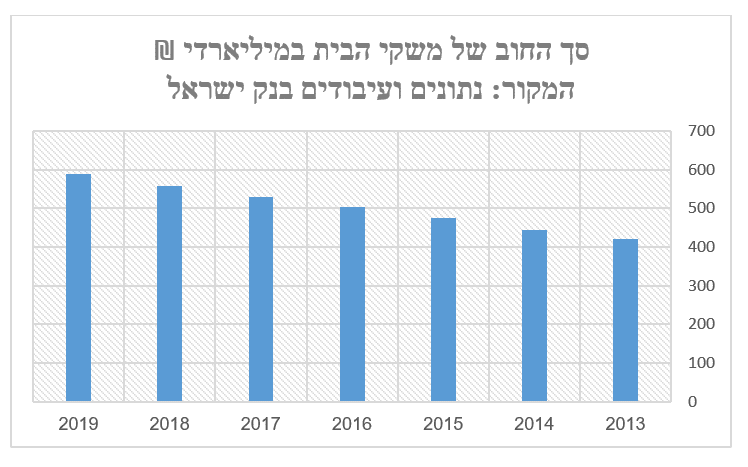

מחירי הדירות הצליחו לספק בטחון ותשואה טובה באותה תקופה סוערת, בנוסף לכך, הריבית במשק ירדה בצורה חדה וכסף הפך להיות זול משמעותי. כמה אפקט הריבית היה משמעותי? מאד. הריבית ירדה משיעור ש-4.25% לכ-1.75% בשנה, בהמשך המשיכה הריבית לרדת עד לשיעור של כ-0.1% כיום. שיעור ריבית זה מהווה רוח גבית לנדל”ן. שיעור ריבית כל כך נמוך גרם לעוד ועוד משקי בית להגדיל את ההתחייבויות שלו, כלומר, משקי הבית נוטלים משכנתאות והלוואות לרכישת דיור, שיפור דיור ושיפור איכות החיים. התוצאה, זינוק משמעותי במחירי הנדל”ן.

השקעות בנדל”ן

נתוני החוב של משקי הבית – בנק ישראל

כאשר כסף הופך לזול והממשל מעודד את האזרחים לצריכה, התוצאות פשוטות, גידול משמעותי בסך החוב של משקי הבית. ב- 2013 החוב של משקי הבית למערכת הבנקאית עמד על כ-420 מיליארד ₪, ב -2019 החוב של משקי הבית למערכת הבנקאית עמד על כ- 588 מיליארד ₪. חשוב לציין, גם גיוסי חוב עבור משקי הבית הפרטיים במסלול חוץ בנקאי גדל באופן משמעותי, מ-7 מיליארד ב-2018 לכ-23 מיליארד ב-2019. מה ניתן ללמוד מנתונים אלה? הרבה מאד. מיליארדי שקלים זרמו והושקעו בסקטור הנדל”ן למגורים בכל מיני כובעים. כלומר, השקעות, משפרי דיור, עזרה לבן משפחה ועוד.

הרבה מאד פעמים שואלים אותי מה אני חושב על השקעות בתחום הנדל”ן, מה לדעתי יהיה בהמשך? אומר את האמת, אני לא יודע, הנבואה ניתנה לשוטים. את תחום הנדל”ן צריך לדעת לחלק לתחומים, מגורים, משרדים, חנויות, מחסנים, קרקעות ועוד. כמו כל משקיע צריך לדעת לעשות את החישוב הפשוט בעולם ההשקעות, האם תשואה מסוימת מספקת אותי או שאני רוצה הרבה יותר.

אסביר זאת בדוגמא מספרית, כאשר אדם רוכש דירה להשקעה במחיר של 1.5 מיליון ₪ באזור המרכז השכירות הממוצעת היא באזור ה-4,000-4,500 ₪ פחות או יותר, כלומר, 4,500 כפול 12 חודשים בשנה שווים עבורי כ-54,000 אלף ₪, אחלק את המספר הזה בסכום הרכישה ואגיע לתשואה על ההשקעה שהיא כ-3.6% ברוטו.

כלומר אם הדירה עמדה ולא היה תשלום שכירות, אם לאחר שיצא הדייר נדרשתם לתקן נזק ועוד דברים נוספים אשר מורידים את התשואה לכ-2.5%-2% במקרה הטוב. לכן, אני ממליץ לא להסתכל על העסקה בצורה שטחית, כלומר, הרבה מאד פעמים השכירות גורמת לנו להרגיש את הכסף ביד וכביכול לחשוב שהרווח גדול יותר. בנוסף לכך, מומלץ לנסות ולחשוב האם אתם צופים עליית ערך משמעותית במחירי הדירות כמו שהיה בעשור האחרון. עליית הערך לא תלויה בכם, לכן, אתם צריכים לקחת בחשבון את החלק שתלוי בכם והוא חישוב התשואה משכירות.

אסכם זאת בצורה פשוטה, אם התשואה שלכם משכירות היא 2.5% אתם תחזירו את ההשקעה שלכם בעוד 40 שנה, האם זה בסדר מבחינתכם?

השקעות בנדל”ן – האם קיימות סיבות נוספות לעליית מחירי הדירות?

כן בוודאי, לעליית מחירי הדירות יש הרבה יותר מסיבה אחת בודדת. כמו שכתבתי בפסקה הקודמת, ריבית נמוכה שיוצרת כסף זול שמתדלק את שוק הדיור, התרבות הישראלית של לקנות נכס בכל מחיר וסיבה נוספת ומאד מעניינת, בישראל בכל שנה יש מחסור של כ-250,000 דירות, למה כך הרבה דירות חסרות? טוב, גם לזה יש מספר סיבות, כמו שציינתי ריבוי טבעי, עלייה של יהודי ממקומות שונים בעולם ואחוז גירושים שהולך וגדל.

על פי מערכת בתי הדין הרבניים ב-2019 התרגשו כ-11,456 זוגות גידול של כ-3% מ-2018. סיבה נוספת היא הרצון של זוגות צעירים להישאר קרוב להורים, לכן, אנחנו רואים שוק קשיח מאד באזורי המרכז. למרות, שבשנים האחרונות משקיעים רבים ביצעו השקעות באזורי פריפריה וגרמו לעליית מחירים משמעותית.

השקעות בנדל”ן – אין מקום לבנות מגורים ואין לאן להתפתח, האמנם?

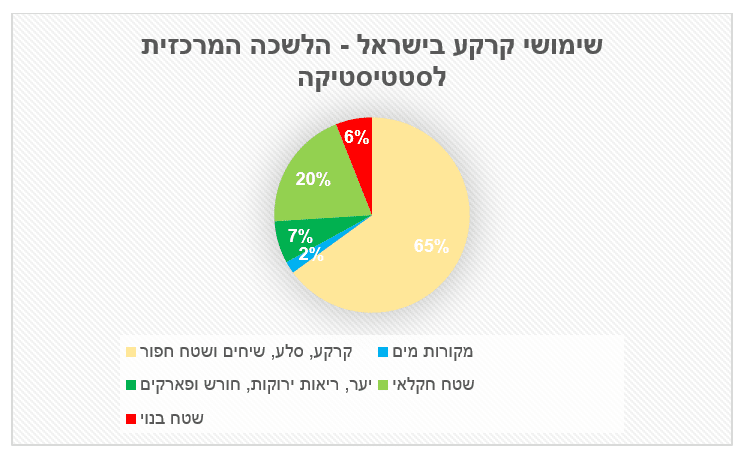

מתוך קובץ של הלשכה המרכזית לסטטיסטיקה – שימושי קרקע בישראל

ניתן לראות שאחד המשפטים שאנחנו שומעים כל כך הרבה פעמים, אין איפה לבנות יותר פשוט לא נכון. מדוע? מכל שטח ישראל כיום רק כ-6% בנוי ( בנייה מגוונת ). כ-2% למקורות מים, כ-20% שטחים חקלאים, כ-7% לריאות ירוקות, חורש ופארקים וכ-65% קרקע, סלע שיחים ושטח חפור. מה ניתן להבין מנתונים אלה? בלי להכיר את מדינת ישראל ניתן להבין שעיקר הבניה מתרכזת במקום מסוים, אנחנו מכנים את האזור בצורה פשוטה, גוש דן.

השקעות בנדל”ן – כאשר שוק הדיור עולה במשך עשור המשקיעים מחפשים אלטרנטיבות

במשך תקופה ארוכה בוצעו השקעות רבות בנדל”ן למגורים, אך לאורך השנים האחרונות משקיעים החלו לחפש מקומות שיכולים לספק תשואה טובה יותר עבור השקעתם. חלקם מצאו את התשואה בנדל”ן מעבר לים וחלקם גילו את שוק המשרדים שהלך והתפתח בשנים האחרונות.

כמו בכל תחום רצוי להבין את הסביבה שנכנסים אליה, אנחנו כמשקיעים מבצעים השקעות לא הימורים, לאחרונה משקיעים רבים שרכשו נדל”ן מסחרי מוצאים את עצמם בבעיה קשה כאשר חברות החלו לצמצם שטחי מסחר ולעבוד מהבית, כאשר משבר הקורונה והטכנולוגיה יצרו עבורנו סביבת עבודה חדשה גם הנדל”ן המסחרי הושפע בצורה ישירה.

מוקדם מאד לדעת לאן נושבת הרוח בתחום, אך נכון לרגע זה היצע גדול, משבר כלכלי שנמצא באופק וחברות שעושות הכול כדי לצמצם הוצאות ממשיכות להפוך את הנדל”ן המסחרי לפחות אטרקטיבי באזורים מסוימים, בנוסף לכך, בנייה מאסיבית של חדש דוחקת מבינים ישנים ומשאירה חלק מהם כפיל לבן ביער אורבני.

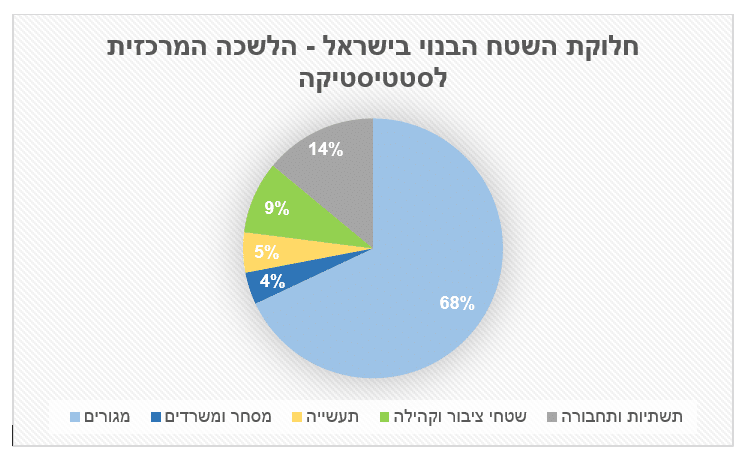

מה הלאה? בתחום ההשקעות צריך לדעת לנשום עמוק, צריך לדעת לקבל החלטות מהראש ולא מהבטן. לכן, בכל השקעה רצוי לדעת לאן נכנסים, מה טווח ההשקעה ומה הסיכונים שיש בהשקעה מסוג זה. אחרת, כל הפתעה קטנה יכולה לגרום לכם לאובדן הדרך, פאניקה גדולה ומימוש. כיום, מסך כל הבנייה בישראל כשני שליש היא בנייה למגורים, כ-14% תשתיות לתחבורה, לסעיף זה יש ערך גדול בהמשך כאשר פרויקט הרכבת הקלה יצא לדרך, פרויקט זה עשוי לחבר את אזור המרכז ולהפוך את הגישה לאזור הביקוש לפשוטה יותר. כמו כן כ-4% מהבנייה הכללית היא למשרדים,כ-5% לתעשייה וכ-9% שטחי ציבור וקהילה.

עולם ההשקעות – הבורסה

מסע קסום לאחד המוסדות החשובים בכלכלה המודרנית, מוסד שמזוהה עם קפיטליזם ועם כלכלת המערב. הבורסה היא שוק של קונים ומוכרים בצורה פשוטה, הבורסה היא מקום מפגש של סוחרים במניות, באגרות חוב, בסחורות, במטבעות, קרנות נאמנות ועוד. הבורסה הפכה לשם נרדף לקפיטליזם.

יש במילה ובמוסד הזה קסם מיוחד, אז מה כל כך מיוחד ואיפה מסתתר הקסם הגדול? יש הטוענים שהמילה מגיעה מהשפה הלטינית ומשמעותה ארנק או תיק, יש כאלה שאפילו קוראים לבורסה האמריקאית “וול סטריט” על שם הרחוב שבו נמצא המבנה המרכזי, ברחוב החומה.

בנוגע לקסם, במשך עשרות שנים הונפקו חברות קטנות שהפכו לתאגידי ענק, תאגידים חדשים דחקו ישנים והפכו למובילים ויחד איתם סחפו את הכלכלה לפסגות חדשות. משקיעים צעירים שחלמו להתקדם, משקיעים צעירים שהפכו לאיילי הון ומשברים שהצליחו לשבור לבבות רבים ואחר כך לאחד אותם שוב בצורה טובה יותר.

כיום, העולם הפך לכפר גלובלי, אנחנו לא צריכים לטוס לארה”ב כדי להשקיע בחברות טכנולוגיה, אנחנו לא צריכים לטוס ליפן כדי להשקיע בחברות הרכב, אנחנו גם לא צריכים לטוס לאירופה או לסין, אנחנו יכולים לבצע את כל העסקאות מהבית דרך המחשב שלנו ודרך בנקים או ברוקרים מהארץ ומהעולם. אחד הטעויות הנפוצות היא לחשוב שהבורסה היא גוף ממשלתי, היא שייכת לחברי הבורסה, חברי הבורסה הם בנקים, בתי השקעות וחברות ביטוח, לכן על גוף זה יש פיקוח ממשלתי בדמות הרשות לניירות ערך ומשרד האוצר.

רשימת חברי הבורסה למעוניינים : ( בנק יהב, מיטב דש, דיסקונט, מזרחי טפחות, בנק ירושלים, מריל לינץ’, פסגות, הבינלאומי, בנק ישראל, אקסלנס, לאומי, IBI, בנק הפועלים, בנק אגוד, HSBC, פועלים סהר, מרכנתיל, ברקליס, CITI, מסד, UBS, Jefferies, FLOW TRADERS).

למה אנחנו צריכים את הבורסה לניירות ערך?

הבורסה היא כלי לגיוס כספים עבור חברות ומדינות, אפשר לגייס כסף דרך הנפקת מניות או דרך גיוס חוב ( אגרות חוב ). אני מתאר לעצמי שרבים שואלים, כסף אפשר לגייס גם דרך הבנקים? וחברות יכולות למצוא משקיעים בכל מקום? נכון, אבל אופי ההשקעה בבורסה שונה ואסביר זאת כאן.

רשימת הקניות בבורסה:

1 ) מניה – חברה

2 ) אג”ח קונצרני – חברה

3 ) אג”ח ממשלתי – מדינה

4 ) מק”מ – מלווה קצר מועד מונפק על ידי בנק ישראל

5 ) קרנות נאמנות וקרנות סל – בתי השקעות וחברות ביטוח מנפיקות

עולם ההשקעות בבורסה

כאשר חברה מנפיקה את עצמה לבורסה היא בעצם מוכרת אחוזים לציבור המשקיעים, כלומר, כאשר חברה מנפיקה את עצמה נניח שהיא מנפיקה כ-49% לציבור וכ-51% נשאר בידי בעלי החברה כדי למנוע השתלטות עוינת מצד משקיעים או חברות אחרות. רגע לאחר מכן, לחברה יש מיליוני שותפים בכל מיני מקומות, ציבור משקיעים פרטים שרכש מניות, גופים פיננסים, קרנות פנסיה, קרנות נאמנות ועוד שרכשו את מניות החברה. סיבות נוספות עבור חברות לגייס כספים בבורסה יכולות להיות על מנת לפתח מוצר חדש, אסטרטגיית פיתוח והקמה של מפעלים או פסי ייצור חדשים, רכישת ציוד מתקדם ועוד.

יתרונות וחסרונות בבורסה

היתרון הגדול, במקום שותף אחד חזק יש לכם הרבה מאד שותפים קטנים, שאתם יכולים לרכוש מהם מניות כמעט בכל רגע נתון במהלך המסחר בבורסה וכך להגדיל את האחזקה שלכם. בנוסף, הנפקה בבורסה והאפשרות להיסחר באחד המדדים המובילים נחשבת ליוקרתית עבור חברה ועבור שמה הטוב. אז מה החיסרון? חברות שנסחרות בבורסה לניירות ערך חייבות להתנהל בשקיפות מלאה, חשיפת דוחות כספיים, חשיפת משכורות של בכירי הארגון, הודעות משמעותיות אשר עשוית להשפיע לטוב או לרע על הפעילות העסקית ועוד. מדוע להנפיק אגרת חוב אם אפשר לבקש אשראי מהבנק?

חשוב להבין שחברות יכול לקבל אשראי בנקאי ואגרות חוב, הדבר לא צריך לבוא אחד על חשבון השני. בנוסף, כאשר חברה נסחרת בדירוג אשראי גבוהה יש באפשרותה במקרים מסוימים להנפיק אגרות חוב בריביות נמוכות משמעותית מהריביות בבנק, מחזור חוב יכול לחסוך כסף רב לחברות. בנוסף לכך, הליך הנפקת אג”ח במקרים מסוימים דורש פחות בירוקרטיה מאשר אשראי בנקאי או במידה והאשראי הבנקאי מנוצל עד תום יש את האלטרנטיבה של אגרות החוב.

איך מבצעים השקעות בבורסה?

כל הבנקים בארץ הם חברי בורסה והם מאפשרים לכל לקום בוגר מעל גיל 18 לסחור בני”ע על פי חוק. לאחר שפותחים תיק ני”ע בסניף הבנק שלכם, בחשבון הבנק אתם יכולים להתחיל לנהל חשבון השקעות. חשוב לציין, הבורסה לניירות ערך היא לא משחק ילדים ובטח שלא רולטת הימורים, מדובר על שוק השקעות מתוחכם עם כללים ברורים. איך אני רוכש מניה או אגרת חוב? למניות ואגרות חוב יש ספר פקודות, הספר מורכב מהיצע וביקוש, קונים ומוכרים. ככל שיש יותר קונים כך מחיר הנייר עולה וככל שיש יותר מוכרים מחיר הנייר יורד. מניות ואגרות חוב עובדות בצורה שונה וזאת אסביר באופן נפרד במדריך.

בנוסף, ניתן לקנות קרנות נאמנות, למוצר זה אין ספר פקודות אלה, לכל קרן יש מחיר שנקבע במהלך היום, מחלקים את מחיר ההשקעה שלכם חלקי כמות היחידות וכך מקבלים יחידות השתתפות בקרנות נאמנות. לבורסה יש תפקיד חשוב ומהותי בצמיחה ובהתפתחות המשק והכלכלה בכל מדינה. חשוב לומר, במניות ואגרות חוב תתבצע עסקה בין קונה למוכר אשר יסכימו בספר הפקודות על מחיר זהה, כלומר, אם יהיה קונה בשער של 10 שקלים ומוכר בשער של 11 שקלים לא תתבע עסקה, אך כאשר יהיה קונה בשער של כ11 שקלים ומוכר בשער של 10 שקלים העסקה תתבצע בשער המכירה.

הבורסה הישראלית צעירה באופן יחסי

הבורסה בארץ נוסדה ב- 1953 וב- 1968 נחקק חוק ניירות ערך, מדוע זה חשוב? הבורסה שייכת לכ-30 חברים בורסה שהם בנקים ובתי השקעות, לכן, הפיקוח הממשלתי מגיע בדמות הרשות לניירות ערך. על פי נתונים של הבורסה לניירות ערך הישראלית התפלגות מחזיקי המניות הם:

1 ) בעלי עניין בחרות הנסחרות בבורסה – 29%

2 ) תושבי חוץ – 7%

3 ) חברות קרנות הנאמנות – 3%

4 ) חברות הביטוח – 5%

5 ) קופות גמל וקרנות פנסיה – 12%

6 ) ציבור ישראלי – 20%

7 ) ציבור ומוסדיים זרים – 24%

מדריך השקעות – קרן השתלמות

קרן השתלמות היא קופת חיסכון, מדובר באחד המוצרים האטרקטיביים בעולם ההשקעות, מדוע? מוצר ההשקעות היחיד בישראל שפטור ממס רווחי הון. בעבר קרן השתלמות נועדה עבור קורסים ולימודים של עובדים. כיום, המוצר משמש כהטבה של מעסיק למועסק. מדובר בתוכנית חיסכון מאד כדאית לעובד, כאשר המעסיק מפקיד עבורו 7.5% והעובד מפקיד כ-2.5% משכרו.

כיום ,גם עצמאיים יכולים להפקיד כספים לקרן השתלמות ועל פי רצונו האישי. קרן השתלמות בשונה מקרן פנסיה, קופת גמל וביטוח מנהלים נזילה לאחר שש שנות חיסכון או אחרי שלוש שנות לימוד למימון השתלמות. ניתן למשוך את הכספים או להמשיך להפקיד כספים בקרן שהופכת להיות נזילה עבורכם. את קרנות ההשתלמות מנהלים חברות הביטוח הגדולות והמובילות בישראל, בשונה ממוצרים אחרים בתחום החיסכון ארוך טווח מוצר זה הוא חיסכון נטו!

כלומר, בקרן השתלמות בשונה מקרן פנסיה, ביטוח מנהלים וקופת גמל אין רכיב ביטוחי. כמו כל מוצר מנוהל נגבים דמי ניהול שיכולים להשתנות מגוף אחד לגוף אחד, דמי ניהול שיכולים להשתנות במידה ויש למקום העבודה הסכם ועוד. כמו כל מוצר השקעות קרנות השתלמות משקיעות בשוק ההון, במניות, אגרות חוב ועוד. בנוסף לכך, בדומה לקרנות הפנסיה, פוליסות חיסכון, קופות גמל וביטוחי המנהלים קרנות ההשתלמות משקיעות בהשקעות אלטרנטיביות. כיום, תיק ההשקעות האלטרנטיבי מהווה בין 20%-40% של חברות הביטוח.

ניתן לבחור מסלולי השקעה שונים שיכולים להיות סולידיים ויכולים להיות פחות סולידיים. היות ומדובר במוצר פטור ממס רווחי הון, יש תקרת הפקדה והיא עד הפקדה חודשית של כ-15,712 אלף ₪ שכר חודשי, מסכום זה ההטבה היא כ-10% שכוללים ( 7.5% מעביד ו – 2.5% עובד ). כלומר , ניתן להפקיד בשנה הפקדה בסכום כולל של כ-18,800 אלף ₪ בשנה, עד סכום זה הכספים יהיו פטורים ממס רווחי הון. בנוגע לעצמאים הסיפור דומה ושונה, עצמאי ראשי לפתוח לעצמו קרן השתלמות והוא יכול להפקיד עד 4.5% מההכנסה החייבת שלו, 2.5%. החוק מאפשר ליהנות מהטבת מס עבור הכנסה שנתית של כ- 261,000 אלף ₪.

איך פותחים קרן השתלמות ומה צריך לעשות?

שכיר – באופן כללי מדובר על הטבה שעובד מקבל ממעסיק, אין חובה בחוק להעניק הטבה זו. אופן ההפקדות מתחלק ל-7.5% מעסיק וכ-2.5% מועסק.

עצמאי – רשאי לפתוח לעצמו עד 4.5% מההכנסה החייבת ( הכנסות פחות הוצאות ).

מדריך פיננסי – מהן קופות גמל?

מהן קופות גמל – רקע

קופות גמל הן מכשירי חיסכון לטווח בינוני או ארוך, שמטרתן היא לאפשר לנו לחסוך כסף לעתיד ולסייע לנו ליצור גב כלכלי איתן לאחר היציאה לגמלאות. קופות הגמל הן בין הנדבכים הגדולים ביותר של כספים מנוהלים בישראל, המסתכם בסדר גודל של כ- 400 מיליארד שקלים והן מנוהלות על ידי גופים מוסדיים גדולים (כגון בתי השקעות למשל). החוסכים באמצעות קופות גמל נקראים “עמיתים” והם יכולים להיות שכירים או עצמאיים. מעניין לדעת אגב, כי עד שנת 2008, כל מי שחסך כסף דרך קופת גמל, יכול היה למשוך אותו באופן הוני מלא. אך מאותה שנה ואילך, נקבע כי ניתן למשוך כספים מקופות הגמל כקצבאות פנסיוניות בלבד. בהמשך, בסוף שנת 2016, משרד האוצר השיק מוצר חיסכון פנסיוני חדש אשר נקרא קופת גמל להשקעה.

מהי קופת גמל להשקעה ומה ההבדל בינה לבין קופות הגמל המסורתיות?

קופת גמל להשקעה היא מוצר חיסכון פנסיוני גמיש המאפשר מצד אחד לחסוך כסף לפרישה ומצד שני לשמור על נזילות כספית בכל עת. אך חשוב לסייג:

משיכת כספים מקופת גמל להשקעה לפני גיל 60 תחייב את העמית במס של 25% בגין הרווחים שנצברו בה (מס רווח הון). מנגד, משיכת כספים לאחר גיל 60 תאפשר לאותו עמית למשוך את הכסף כקצבה אשר תהא פטורה ממס ועמלות ולהגדיל בכך את חסכונותיו הפנסיוניים.

למעשה, זו המטרה העיקרית של קופות הגמל להשקעה – לעודד אותנו, הציבור, להגדיל את חסכונותינו הפנסיוניים מעבר לאלו הקיימים במכשירים ה”מסורתיים” כגון ביטוחי המנהלים, קרנות הפנסיה וכמובן קופות הגמל. הן אינן בהכרח צריכות לבוא על חשבון האפיקים האחרים – אלא להוות אחד כזה בעצמן.

בקופות גמל להשקעה ניתן להפקיד עד 71,337 ₪ בשנה בדרך של הפקדות שוטפות או הפקדה חד שנתית של הסכום כולו. כמו כן, ניתן לעבור בהן בין מסלולי חיסכון שונים – ללא עמלות למיניהן ולפתוח קופות נוספות לכל אחד מבני המשפחה.אם כן, ההבדל המהותי בין קופות גמל להשקעה לקופות גמל רגילות, היא שקופות גמל להשקעה מאפשרות לנו לחסוך תוך שמירה על נזילות כספית ואילו הקופות ה”מסורתיות” הן סגורות וניתן למשוך מהן כסף כקצבה פנסיונית בלבד.

פרט לקופות הרגילות וקופות הגמל להשקעה – קיימות קופות גמל נוספות:

- קופת גמל מרכזית לפיצויים – קופת גמל המיועדת לשכירים שמטרתה היא להבטיח כי הם יזכו לכספי פיצויים במקרה של סיום העסקתם. הכספים בקופה זו מנוהלים באופן נזיל וניתן למשוך אותם בכל עת – כנגד תשלום מס רווח הון בגין הרווחים אשר נצברו (מס בשיעור של 25% על הרווח הריאלי).

- קופת גמל עפ”י תיקון 190 לפקודת מס הכנסה – קופת גמל ייעודית לבני 60 ומעלה המאפשרת להם להפקיד אליה כספים מהעו”ש, החסכונות ומתיקי ההשקעות המנוהלים וליהנות מיתרונות מצוינים כגון הפחתת תשלומי מס (במקום 25% על הרווח הריאלי, הם משלמים רק 15% על הרווח הנומינלי ללא התחשבות באינפלציה), אפשרות לעבור בין מסלולי השקעה (כגון מעבר בין מסלולי מניות לאג”ח) ללא תשלומי עמלות ומס, אפשרות לגוון את תמהיל ההשקעות בנכסים אלטרנטיביים כמו נדל”ן, תשתיות וקרנות גידור מה שמפחית את רמת הסיכון ומגדיל את פוטנציאל התשואה ועוד.

- קופת גמל לניהול כספים במקרה של פטירה – קופת גמל המאפשרת לעמית לקבוע מי יהיו היורשים ו/או ‘המוטבים’ אשר אליהם יועברו הכספים בה לאחר פטירתו. הגדרה זו אינה נחשבת ל- ‘אירוע מס’, אך בעת משיכת הכספים בצורה הונית היורש/מוטב יצטרכו לשלם מס של 25% בגין הרווחים שנצברו בקופה מיום פתיחתה.

מהן היתרונות של קופות הגמל?

- קופות הגמל מציעות לנו מגוון רב של מסלולי השקעה: מניות, אג”ח (איגרות חוב), קרנות סל, נאמנות, מסלולים שקליים ועוד המאפשרים לנו להתאים את אופן החיסכון אל צרכינו הפיננסיים האישיים.

- לעומת אפיקי חיסכון פנסיוני כגון ביטוחי מנהלים וקרנות פנסיה – אין בקופות גמל מרכיב ביטוחי עבור מקרים של אובדן כושר עבודה או מוות. מבחינה זו, הכסף שאתם מפקידים מדי חודש בקופת הגמל שלכם הולך במלואו לטובת חיסכון בלבד. לצד זה, יש לכם אפשרות להוסיף מרכיב ביטוחי וייתכן כי תוכלו להשיג אותו במחיר אטרקטיבי.

- דמי הניהול המקסימאליים בקופות גמל הם 4% מן ההפקדות ועד 1.05% מהצבירה. על הנייר, זה אולי נשמע גבוה, אך רוב הסיכויים שלא יהיו לכם דמי ניהול כאלה ובכל מקרה אתם יכולים לנהל משא ומתן כדי להפחית אותם.

- אופציה לעבור בין מגוון מסלולי חיסכון בקלות, במהירות וללא תשלום עמלות.

- קופות גמל הן מוצר פיננסי המנוהל על ידי אנשי מקצועי אשר יודעים איך לנווט את “סירת החיסכון” שלכם למקומות הבטוחים ביותר – תוך היעזרות ב”צבא” שלם של חטיבות מחקר כלכליות. לצד זה, יש להוסיף, כי קיימת גם קופות גמל בניהול אישי (Individual Retirement account או בקיצור IRA) המאפשרות לנהל את כספי הגמל באופן עצמאי לחלוטין.

ולסיום: מה חשוב לבדוק לפני שפותחים קופת גמל? 5 דגשים חשובים

- מי הוא הגוף המנהל: בראש ובראשונה, אנחנו רוצים לדעת כמה שיותר פרטים על הגוף המנהל עבורנו את קופת הגמל: מהם הרקע והניסיון שלו, מי הם הלקוחות העיקריים שמקבלים ממנו שירות, האם הוא עוסק בתחומי פעילות אשר עלולים להוות ניגוד אינטרסים שיפגע בחיסכון שלנו? ועוד…

- רמות נגישות וזמינות: למי אנחנו פונים כשאנחנו צריכים סיוע? כמה זמן לוקח לקבל מענה ולסגור ‘מעגל טיפול’? האם ישנם ערוצים המנגישים לנו מידע אישי בצורה קלה? וכו’.

- מסלולי ההשקעה המוצעים (התמהיל): מהו הרכב הנכסים של מסלולי הקופה? האם הם מתאימים אל צרכינו הכלכליים? האם רובם הם מכשירים כמו מניות, מט”ח או אפיקים סולידיים ופאסיביים כמו קרנות מחקות מדד?

- רמת סיכון וביצועים: נכסי השקעה שונים משקפים רמת סיכון שונה. כדי לבחון ולהבין האם קופת הגמל היא מסוכנת יותר או פחות – חשוב לבחון את רמת יעילותה על פי מדד הייחוס שבין רמת הסיכון להשגת תשואות. מדד זה, אשר נקרא ‘מדד שארפ’, בודק נתוני תשואה נקודתיים על פי רמת סיכון ספציפית. ככל שמדד השארפ גבוה יותר – זה מעיד על ביצועי קופה טובים ברמת סיכון נמוכה (ולהיפך).

- גובה דמי הניהול: זוכרים את דמי הניהול שכבר הזכרנו במאמר? אז חשוב מאוד שתבדקו אותם לפני שאתם פותחים קופת גמל כיוון שהם עלולים להשפיע בצורה ניכרת על היקף החיסכון העתידי שלכם. במידת הצורך – נהלו משא ומתן כדי להצליח ליהנות מדמי ניהול אטרקטיביים!

אנו מקווים כי המאמר היה לכם לעזר וענה לכם על שאלות מרכזיות בנושא קופות גמל. אם תרצו להתייעץ ולשאול שאלות נוספות, צוות המתכננים הפיננסיים שלנו ישמח לעמוד לשירותכם ולסייע!

מסחר במט”ח מה זה אומר ואיך מתחילים?

מה זה מט”ח?

מט”ח הוא קיצור של מטבע חוץ (באנגלית Foreign currency) והוא מתאר למעשה כל מטבע בעולם שאינו השקל המקומי כגון הדולר בארה”ב, הרובל ברוסיה, הליש”ט בבריטניה, היואן בסין, האירו במדינות האיחוד האירופי וכו’. ברמת המסחר במטבע חוץ, כאן בישראל מתקיים מסחר ישיר בין 2 מטבעות בלבד: בין השקל לאירו ובין השקל לדולר. מסחר בין השקל לכל מטבע אחר הוא עקיף; הוא מושפע מן השינויים בין השקל לדולר או בין השקל לאירו או משינויים בין הדולר והאירו לכל מטבע אחר.

מסחר במט”ח – רקע

מסחר במט”ח (המוכר בעולם כ- Forex או Foreign Exchange) נחשב לשוק הפיננסי הגדול בעולם המגלגל סדר גודל של מיליארדי דולרים ביום. הצורך בקיומו נובע מפעילות מסחר בינלאומית, מתיירות חוץ ענפה ומתנועות הוניות גדולות בין מדינות שונות. ערכו של מטבע כזה או אחר נקבע ותלוי בהמון פרמטרים כגון מצב הריבית, גיאו-פוליטיקה, מצב ביטחוני, פיתוחים טכנולוגיים, גילוי משאבי טבע, יחסים וקשרים דיפלומטיים, מצב גירעון, אבטלה, אינפלציה, אירועים גדולים ומשפיעים בעולם (כמו משבר הקורונה הגלובלי) ועוד.

מאפיינים עיקריים של שוק המסחר במט”ח:

- פעילות המסחר במט”ח מתקיימת 24 שעות ביממה, 7 ימים בשבוע.

- מט”ח, כשלעצמו, הוא נכס ייחודי כיוון שהוא מהווה כסף וסחורה באותה עת.

- במסגרת פעילות המסחר במט”ח ניתן לבצע 4 סוגים שונים של עסקאות: עסקת ספוט (SPOT), עסקת חליפין עתידית (Forward), עסקת הפרשים (NDF) ועסקת החלף (SWAP):

- עסקת ספוט (SPOT): עסקת ספוט היא הטרנסקציה הבסיסית ביותר בשוק המט”ח. היא כוללת סחר בין מטבעות שונים לפי שערים וסכומים ידועים – ללא תוספת ריבית ותוך זמן ביצוע של עד 2 ימי עסקים.

למי זה מתאים? עסקאות ספוט רלוונטיות למבצעי עסקאות מסוג מסחר בין בנקאי- לגופים מוסדיים ולקרנות.

- עסקת חליפין עתידית (Forward): עסקת חליפין בתאריך ובסכום הנקבעים מראש אשר אינה תלויה בשער היציג במועד ביצועה. מבחינה זו, המשקיע מקבל כאן מעין הגנה מפני תנודות במטבע אך עליו לשקלל את הפרשי הריבית מכיוון שמדובר בעסקה עתידית.

למי זה מתאים? עסקאות חליפות עתידיות יכולות להתאים לחברות, תאגידים ואנשי עסקים פרטיים אשר מחפשים איך להגן על ההון שהם משקיעים במט”ח.

- עסקת הפרשים (NDF): עסקה הדומה מאוד לעסקת החליפין העתידית, רק שקיימת בה התחשבנות נקודתית בין השער היציג לשער ביצוע העסקה ביום שבו היא מתבצעת.

למי זה מתאים? עסקאות הפרשים מתאימות למשקיעים אשר רכשו נכסים צמודי מט”ח ולהגן על ההון שלהם מפני עליית שער יציג דרך האופציה לקבל פיצוי במידה שהוא אכן עולה.

כמו כן קיימת גם עסקת החלף (SWAP) אשר מתארת עסקת חליפין שבה כל אחד מן הצדדים החתומים מתחייב להעביר תשלום עבור מטבע ו/או נכס בסיס תמורת מטבע ו/או נכס בסיס אחר – ביום שנקבע מבעוד מועד.

במה שונה מסחר מט”ח ממסחר במניות?

בהשוואה בין מסחר מט”ח למניות, ניתן להבחין ב- 4 הבדלים מהותיים:

- היקף פעילות המסחר במט”ח הוא הרבה יותר נרחב משוק המניות.

- המסחר בשוק המט”ח מוגבל למספר מצומצם של עשרות צמדי מטבעות (כגון דולר|יורו, ליש”ט|שקל וכו’) בעוד בשוק המניות קיים היצע עצום של אלפי אפיקי השקעה.

- בהשוואה למסחר במט”ח, התנודתיות בשוק המניות היא הרבה יותר קיצונית ועשויה להשתנות באופן פתאומי.

- הן במסחר במניות והן במסחר במט”ח המשקיע יכול להשתמש באופציית מינוף, כאשר במסחר במט”ח יחס המינוף הוא גדול יותר.

כמה סיכונים שחשוב להכיר על תחום המסחר במט”ח:

- פעילות מסחר באמצעות מינוף יכולה להוביל לרווח גדול אך מצד שני גם להפסדים גדולים.

- במדינות מפותחות עם מערכות פוליטיות ופיננסיות איתנות- נגלה לרוב מטבעות יציבים ברמת נזילות גבוהה (כמו גרמניה למשל). יחד עם זה, כל פיפס ולו הקטן ביותר בגזרות הפוליטית או הכלכלית, עשוי לגרום לשינוי לרעה בשער היציג של המטבע.

- הריבית היא פקטור מרכזי בקביעת ערכם של מטבעות שונים; ככל שהריבית עולה – השער היציג של המטבע עולה ולהיפך. על כן, חשוב להישאר עם האצבע על הדופק ולהיות ערים לשינויים תכופים בכלכלות שונות בעולם.

היכן ניתן לסחור במט”ח ומה ההבדלים בין האופציות השונות?

- מסחר במט”ח בבנק: פתיחת חשבון ייעודי להשקעות במטבעות חוץ דרך העו”ש. במקרה כזה, העמלות על ניהול החשבון תהיינה הגבוהות ביותר – אך מצד שני הבנק יכול לספק שירות מקצועי של יועצים השקעות בתחום ה- Forex וגם מגוון פלטפורמות מסחר מתקדמות אשר יכולות לסייע לכם לסחור ביעילות רבה.

- מסחר במט”ח בבית השקעות: פתיחת חשבון ייעודי להשקעות במטבעות חוץ דרך מוסד פיננסי גדול ומוכר. במקרה זה, עומדות בפניכם שתי אופציות: הראשונה היא ניהול אקטיבי על ידי מנהלי השקעות מנוסים אשר דואגים לבצע פעילות מסחר לפי אסטרטגיית השקעות שנקבעה איתכם מראש. השנייה היא לאפשר לכם לבצע מסחר עצמאי – כאשר בית ההשקעות יאפשר לכם להשתמש בפלטפורמות משוכללות למסחר במט”ח. מבחינת עמלות – בתי השקעות גובים עמלה קבועה מסך שווי התיק והם יכולים להשיג לכם הנחה משמעותית בגין עמלות המסחר עצמו

- מסחר במט”ח דרך ברוקרים עצמאיים: למי שאין זמן (או רצון) להתעסק עם בירוקרטיות, עומדת האופציה לפתוח חשבון מט”ח דרך ברוקרים מקוונים ובאופן עצמאי המאפשרים לכם לסחור דרך תוכנות מסחר מתקדמות. להבדיל מהבנקים או בתי ההשקעות, הברוקרים העצמאיים אינם גובים עמלות ורווחיהם נגזרים מהפרשי הקנייה והמכירה של המט”ח בו אתם סוחרים.

ולסיום: מספר עקרונות מנחים לסוחרי מט”ח מתחילים

- לא מתחילים לסחור במט”ח לפני שמעמיקים בלמידת התחום ומתחילים להתעניין בקשר שבין המתרחש בארץ ובעולם לבין שעריהם היציגים של מטבעות שונים.

- דואגים ליישם את העיקרון הקודם!

- מגבשים אסטרטגיית השקעות ברורה וקובעים נקודות “כניסה” ו”יציאה” במצבי רווח והפסד (מה שנקרא בעגה הפיננסית stop loss). כמו כן, חשוב לבחור בדפוסי מסחר קבועים לאורך זמן – ממש כמו במסחר בתיקי השקעות.

- מתאמנים על “יבש” לפני שקופצים למים. ואיך עושים זאת? דרך אימון בחשבון השקעות ‘דמו’ לצורכי תרגול. ועל זה נאמר: “אין חכם יותר כמשקיע בעל ניסיון אשר אינו מסכן את הכסף שלו על ההתחלה” (לפחות עד שיהיה מוכן לכך).

באופן כללי, אם יש לכם ספק ולו הקטן ביותר, בנוגע לאיך לסחור בצורה נכונה (וחכמה) במט”ח, רצוי שתיוועצו עם מתכנן פיננסי מנוסה אשר ידאג לייעץ ולכוון אתכם למקום הנכון.

אין לראות באמור באתר משום ייעוץ או שיווק השקעות ו/או ייעוץ ו/או שיווק פנסיוני אישי ו/או תחליף לשיווק כאמור ו/או ייעוץ מס או תחליף לקבלת ייעוץ כאמור המתחשב בנתונים ובצרכים הייחודיים של כל אדם.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- אור שושן

- •

- 5 דק’ קריאה

- •

- לפני 2 שעה

SKN | מניות אירופה ננעלות במגמה מעורבת כאשר תנועות המטבע וציפיות הריבית מעצבות את הסנטימנט

SKN | מניות אירופה ננעלות במגמה מעורבת כאשר תנועות המטבע וציפיות הריבית מעצבות את הסנטימנט

שווקי המניות באירופה סיימו את המסחר ב־21 בינואר בטון זהיר ולא אחיד, המשקף איזון בין חיפוש סלקטיבי אחר מציאות לבין

- לפני 2 שעה

- •

- 5 דק’ קריאה

שווקי המניות באירופה סיימו את המסחר ב־21 בינואר בטון זהיר ולא אחיד, המשקף איזון בין חיפוש סלקטיבי אחר מציאות לבין

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 21 שעה

SKN | שווקי ארה״ב צונחים בחדות כאשר התנודתיות מזנקת ומכירות בהובלת הטכנולוגיה מואצות

SKN | שווקי ארה״ב צונחים בחדות כאשר התנודתיות מזנקת ומכירות בהובלת הטכנולוגיה מואצות

מכירות בהובלת הטכנולוגיה דוחפות את המדדים המרכזיים בארה״ב עמוק לאדום שווקי המניות בארה״ב סגרו בירידות חדות וברורות, כאשר התיאבון לסיכון

- לפני 21 שעה

- •

- 7 דק’ קריאה

מכירות בהובלת הטכנולוגיה דוחפות את המדדים המרכזיים בארה״ב עמוק לאדום שווקי המניות בארה״ב סגרו בירידות חדות וברורות, כאשר התיאבון לסיכון

- רוני מור

- •

- 6 דק’ קריאה

- •

- לפני 2 ימים

SKN | החוזים העתידיים בארה״ב יורדים כאשר רטוריקת המכסים המחודשת של טראמפ מציתה מחדש חששות מסיכוני סחר

SKN | החוזים העתידיים בארה״ב יורדים כאשר רטוריקת המכסים המחודשת של טראמפ מציתה מחדש חששות מסיכוני סחר

החוזים העתידיים על מדדי המניות בארה״ב נסחרו בירידות בשעות המסחר המוקדמות, כאשר המשקיעים הגיבו להתחדשות חוסר הוודאות סביב מדיניות הסחר

- לפני 2 ימים

- •

- 6 דק’ קריאה

החוזים העתידיים על מדדי המניות בארה״ב נסחרו בירידות בשעות המסחר המוקדמות, כאשר המשקיעים הגיבו להתחדשות חוסר הוודאות סביב מדיניות הסחר

- רוני מור

- •

- 7 דק’ קריאה

- •

- לפני 5 ימים

SKN | האם JPMorgan מהמרת ששוקי ההון הפרטיים יאפילו על חזרת ה־IPO?

SKN | האם JPMorgan מהמרת ששוקי ההון הפרטיים יאפילו על חזרת ה־IPO?

ג'יי.פי.מורגן צ'ייס מאותתת על שינוי חד בתפיסתה לגבי עתיד גיוסי ההון, עם הקמת צוות חדש בתוך חטיבת הבנקאות להשקעות

- לפני 5 ימים

- •

- 7 דק’ קריאה

ג'יי.פי.מורגן צ'ייס מאותתת על שינוי חד בתפיסתה לגבי עתיד גיוסי ההון, עם הקמת צוות חדש בתוך חטיבת הבנקאות להשקעות