מהי סטנדרד אנד פורס ומה תפקידה?

מבוא

סטנדרד אנד פורס (S&P) הינה סוכנות דירוג אשראי מוכרת עולמית. היא ממלאת תפקיד מרכזי במערכת הפיננסית על ידי הערכת איתנותם הפיננסית של גופים שונים, לרבות חברות, ממשלות ומוצרים פיננסיים. באמצעות דירוגיה, S&P מספקת מידע חיוני המסייע למשקיעים לקבל החלטות מושכלות בנוגע להקצאת ההון שלהם. מאמר זה מתעמק בהיבטים המרכזיים של סטנדרד אנד פורס, לרבות תפקידה בשוק הפיננסי, המתודולוגיות שלה להערכת איתנות פיננסית ומעורבותה הבולטת במשבר הפיננסי של 2008. הבנת אופן פעילותה של S&P והשפעתה על המערכת הפיננסית העולמית חיונית להבנת הדינמיקה של שווקים פיננסיים מודרניים.

מהי סטנדרד אנד פורס?

סטנדרד אנד פורס (S&P) היא סוכנות דירוג אשראי בולטת הידועה בתפקידה במגזר הפיננסי. S&P, שהוקמה לפני למעלה ממאה שנה, פיתחה מוניטין של מתן מידע וניתוח פיננסי חיוניים. החברה היא חטיבה של S&P Global, המציעה מגוון רחב של שירותים פיננסיים, כולל דירוגי אשראי, מדדים, מחקרי השקעות וניתוח נתונים.

כסוכנות דירוג אשראי, S&P מעריכה את כושר האשראי של גופים שונים, כגון תאגידים, מכשירים פיננסיים וממשלות. הערכה זו מסייעת למשקיעים לקבל החלטות מושכלות על ידי הערכת הסבירות שגורם יעמוד בהתחייבויותיו הפיננסיות. דירוגי האשראי של S&P מוכרים ונעשה בהם שימוש נרחב על ידי משקיעים, מנהלי קרנות ומוסדות פיננסיים ברחבי העולם.

החברה מסווגת דירוגי אשראי לשתי קבוצות עיקריות: דירוג השקעה ודירוג ספקולטיבי. דירוגי השקעה מצביעים על סיכון נמוך יותר לחדלות פירעון, מה שהופך אותם לאטרקטיביים יותר עבור משקיעים שמרניים. דירוגים ספקולטיביים, לעומת זאת, מאותתים על סיכון גבוה יותר וחיפושים אחריהם לעיתים קרובות על ידי משקיעים שמוכנים לקחת על עצמם סיכון רב יותר עבור תשואות פוטנציאליות גבוהות יותר.

S&P משתמשת במתודולוגיה קפדנית כדי להבטיח את הדיוק והאמינות של דירוגיה. תהליך זה כרוך בניתוח דוחות כספיים, מגמות כלכליות ונתונים רלוונטיים אחרים. אנליסטים של החברה משתמשים במידע זה כדי להקצות דירוג המשקף את איתנותה הפיננסית של היישות ואת סיכון האשראי שלה.

בסך הכל, סטנדרד אנד פורס ממלאת תפקיד מכריע במערכת הפיננסית העולמית על ידי מתן דירוגי אשראי שקופים ואמינים המסייעים בשמירה על יציבות השוק ואמון המשקיעים.

איזה תפקיד ממלאת חברת סטנדרד אנד פורס?

חברת סטנדרד אנד פורס (S&P) ממלאת תפקיד קריטי במערכת הפיננסית העולמית על ידי מתן דירוגי אשראי וניתוחים פיננסיים. כסוכנות דירוג אשראי, S&P מעריכה את איתנותם הפיננסית של גופים שונים, כולל תאגידים, ממשלות ומוצרים פיננסיים. הערכות אלו מסייעות למשקיעים לקבל החלטות מושכלות לגבי היכן להקצות את הונם על ידי הערכת הסיכון הכרוך בהשקעות.

דירוגי האשראי של S&P מוכרים ונמצאים בשימוש נרחב על ידי משקיעים מוסדיים, רגולטורים ומוסדות פיננסיים. דירוגים אלו נעים בין ‘AAA’, המציין את רמת האשראי הגבוהה ביותר, לבין ‘D’, המשקף גופים שנמצאים בחדלות פירעון. על ידי הצעת הערכה סטנדרטית של סיכון אשראי, S&P מקדמת שקיפות ואמון בשווקים הפיננסיים.

החברה גם מייצרת מחקרים וניתוחים על מגמות כלכליות, תנאי שוק ובריאות פיננסית. מידע זה מסייע למשקיעים להבין את הדינמיקה הרחבה יותר של השוק ואת הסיכונים הפוטנציאליים. בנוסף, מדדי S&P, כמו מדד S&P 500, מהווים מדדים מרכזיים לביצועי שוקי ההון, ומנחים אסטרטגיות השקעה ותהליכי קבלת החלטות.

באמצעות הערכותיה וניתוחיה, S&P תורמת ליציבות הפיננסית על ידי מתן אפשרות לניהול סיכונים טוב יותר. משקיעים מסתמכים על דירוגי S&P כדי להעריך את התשואה והסיכון הפוטנציאליים הקשורים להשקעותיהם, בעוד שחברות וממשלות משתמשות בדירוגים אלו כדי לגשת לשוקי ההון ולממן את פעילותן. לפיכך, תפקידה של S&P חורג מעבר לדירוגים גרידא; היא מהווה בסיס לתפקוד וליושרה של שווקים פיננסיים ברחבי העולם.

כיצד סטנדרד אנד פורס מעריכה את דירוג האשראי?

סטנדרד אנד פורס (S&P) הינה סוכנות דירוג אשראי מובילה אשר ממלאת תפקיד מכריע בשוקי ההון. תפקידה העיקרי הוא להעריך את רמת האשראי של גופים שונים, לרבות תאגידים, ממשלות ומוצרים פיננסיים. תהליך ההערכה קפדני וכולל מספר שלבים על מנת להבטיח דיוק ואמינות.

תהליך ההערכה

תהליך ההערכה מתחיל באיסוף וניתוח של נתונים פיננסיים. אנליסטים של S&P אוספים מידע מקיף אודות הגוף המדורג. זה כולל דוחות כספיים, תחזיות כלכליות ונתונים ספציפיים לתעשייה. המטרה היא לקבל תמונה מלאה על הבריאות הפיננסית וביצועי התפעול של הגוף.

לאחר איסוף הנתונים, האנליסטים עורכים בדיקה מעמיקה. הם בוחנים מדדים פיננסיים שונים כמו הכנסות, רווחיות, נזילות ורמות חוב. ניתוח זה מסייע בהבנת יכולתו של הגוף לעמוד בהתחייבויותיו הפיננסיות. לדוגמה, חברה עם הכנסות יציבות ורמות חוב ניתנות לניהול צפויה לקבל דירוג אשראי גבוה יותר.

השלב הבא כולל ניתוח איכותני. זה כולל הערכת איכות ההנהלה, אסטרטגיית העסקים ומיקום תחרותי בתוך התעשייה. צוות ניהול חזק ואסטרטגיית עסקים מוגדרת היטב יכולים להשפיע לטובה על דירוג האשראי. בנוסף, האנליסטים לוקחים בחשבון גורמים חיצוניים כמו תנאים כלכליים, סביבה רגולטורית ומגמות שוק שעשויות להשפיע על היציבות הפיננסית של הגוף.

קריטריונים לדירוגי אשראי

S&P משתמשת מתודולוגיה סטנדרטית להקצאת דירוגי אשראי, המבטיחה עקביות ושקיפות. דירוגי האשראי נעים בין AAA, המציין את רמת האשראי הגבוהה ביותר, ל-D, המציין חדלות פירעון. הקריטריונים לדירוגים אלו מבוססים על שילוב של גורמים כמותיים ואיכותניים.

אחד הקריטריונים המרכזיים הוא פרופיל הסיכון הפיננסי של הגוף. זה כולל הערכת יציבות תזרים המזומנים, יכולת חיזוי הרווחים ומבנה ההון. גופים עם תזרי מזומנים חזקים ורווחים יציבים נחשבים לפחות מסוכנים ולכן מקבלים דירוגים גבוהים יותר. לעומת זאת, גופים עם רווחים משתנים ומינוף גבוה נחשבים למסוכנים יותר.

קריטריון חשוב נוסף הוא פרופיל הסיכון העסקי. S&P מעריכה את מאפייני התעשייה של הגוף, מיקומו התחרותי ויעילותו התפעולית.

ענפים עם ביקוש יציב ותחרות נמוכה נתפסים באופן חיובי יותר. בנוסף, גופים המפגינים יעילות תפעולית וניהול עלויות צפויים לקבל דירוגים טובים יותר.

S&P בוחנת גם את המדיניות הפיננסית ואת נוהלי הממשל התאגידי של הישות. זה כולל בחינה של גישת הישות לניהול סיכונים, תכנון פיננסי וממשל תאגידי. גופים המציגים מדיניות פיננסית זהירה ומסגרות ממשל חזקות נתפסים כאמינים ואמינים יותר.

לאורך תהליך ההערכה, S&P מקיימת מנגנון סקירה ואישור קפדני. הדירוג הראשוני נתון לסבבים מרובים של סקירות ודיונים פנימיים. זה מבטיח שהדירוג משקף תמונה מאוזנת ומקיפה של איתנותה הפיננסית של הישות.

דירוג האשראי הסופי מועבר לאחר מכן לגוף, ובהמשך מתפרסם למשקיעים ולבעלי עניין. שקיפות זו מסייעת למשקיעים לקבל החלטות מושכלות ותורמת ליציבותם הכוללת של השווקים הפיננסיים.

לסיכום, Standard & Poor’s משתמשת בגישה מפורטת ושיטתית להערכת איתנות פיננסית. על ידי שילוב ניתוח כמותי עם תובנות איכותניות, S&P מספקת דירוגי אשראי אמינים ועקביים המשמשים ככלי רב ערך עבור משקיעים ומשתתפי שוק אחרים. מתודולוגיה זו לא רק מסייעת בהבנת בריאותם הפיננסית של גופים אלא גם תומכת בקבלת החלטות מושכלת בנוף הפיננסי העולמי.

מה הייתה מעורבותה של חברת סטנדרד אנד פורס במשבר הפיננסי של 2008?

לחברת סטנדרד אנד פורס (S&P) היה תפקיד משמעותי במשבר הפיננסי של 2008, בעיקר באמצעות פעילותה בתחום דירוג האשראי. מעורבותה של החברה התאפיינה בהערכת ודירוג של ניירות ערך מגובי משכנתאות, אשר היו מרכזיים בקריסה הפיננסית.

תפקיד החברה בדירוג ניירות ערך מגובי משכנתאות

במהלך השנים שקדמו למשבר הפיננסי של 2008, חברת S&P, יחד עם סוכנויות דירוג אשראי מרכזיות אחרות, העניקו דירוגים גבוהים לניירות ערך מגובי משכנתאות (MBS). ניירות ערך אלו היו מורכבים מאג”חים של הלוואות דיור, כולל משכנתאות סאבפריים. הדירוגים הגבוהים, לרוב AAA, רמזו כי מכשירי השקעה אלו בטוחים. משקיעים, שהסתמכו על דירוגים אלו, הזרימו הון משמעותי ל-MBS, מתוך אמונה שמדובר בהשקעות בסיכון נמוך.

עם זאת, רבים מניירות הערך הללו היו מסוכנים בהרבה ממה שהדירוגים רמזו. המשכנתאות שבבסיס ניירות הערך ניתנו לעתים קרובות ללווים בעלי היסטוריית אשראי ירודה, והסבירות לחדלות פירעון הייתה גבוהה בהרבה מהצפוי. כאשר מחירי הדיור החלו לרדת, חדלויות הפירעון של משכנתאות סאבפריים נסקו. ניירות הערך, שנחשבו בעבר לבטוחים, איבדו במהירות ערך, מה שהוביל להפסדים עצומים עבור המשקיעים.

השפעה על השוק הפיננסי

הורדת דירוג של ניירות הערך מגובי המשכנתאות הללו על ידי S&P וסוכנויות דירוג אחרות מילאה תפקיד מכריע במשבר הפיננסי. כאשר הסיכון האמיתי של השקעות אלו התברר, S&P נאלצה להוריד את הדירוג של MBS רבים. פעולה זו גרמה לאובדן אמון בשווקים הפיננסיים, כאשר המשקיעים הבינו את היקף החשיפה לנכסים רעילים.

הורדת הדירוגים הובילה לתגובת שרשרת. מוסדות פיננסיים שהחזיקו כמויות גדולות של ניירות ערך אלו, שדירוגם ירד, נקלעו למצוקה פיננסית קשה. אובדן הערך ב-MBS תרם למשבר נזילות, כאשר הבנקים נרתעו מלהלוות זה לזה, מחשש לחשיפה נוספת לחובות רעים. היעדר נזילות זה שיתק את המערכת הפיננסית, והוביל לקריסה או לחילוץ של מוסדות פיננסיים גדולים, כמו ליהמן ברדרס ו-AIG.

תפקידה של S&P במשבר נבחן בקפידה רבה. מבקרים טענו כי דירוגי הסוכנות היו אופטימיים מדי ונכשלו לשקף במדויק את הסיכון של הנכסים הבסיסיים.

ועדת החקירה למשבר הפיננסי ציינה כי סוכניות דירוג האשראי היו “מאפשרות מרכזיות של הקריסה הפיננסית”, והדגישה כי לדירוגים שלהן היה תפקיד מרכזי ביצירה והרחבת שוק ניירות הערך המגובים במשכנתאות.

לסיכום, מעורבותה של סטנדרד אנד פורס במשבר הפיננסי של 2008 התמקדה במתן דירוגים גבוהים לניירות ערך מגובי משכנתאות, שהסתירו את הסיכון האמיתי של מוצרים פיננסיים אלה. הורדות הדירוג לאחר מכן של ניירות ערך אלו תרמו לאובדן אמון המשקיעים ולחוסר היציבות הפיננסית הרחבה שא characterized את המשבר.

סיכום

סטנדרד אנד פורס (S&P) הינה סוכנות דירוג אשראי בולטת אשר ממלאת תפקיד חיוני בהערכת איתנותם הפיננסית של גופים שונים, לרבות חברות וממשלות. שיטת העבודה של S&P כוללת תהליך הערכה מפורט, שבו נבחנים לעומק בריאותם הפיננסית ופרופילי הסיכון של הגופים על מנת להקצות דירוגי אשראי מתאימים. תהליך זה מסייע למשקיעים לקבל החלטות מושכלות על ידי מתן הערכה בלתי תלויה של יציבות פיננסית וסיכון.

במהלך המשבר הפיננסי של 2008, S&P הייתה מעורבת במידה רבה בדירוג ניירות ערך מגובי משכנתאות, אשר התגלו מאוחר יותר כמסוכנים יותר מכפי שנתפסו בתחילה. דירוגים אלו תרמו לקריסת השוק, והדגישו את ההשפעה המשמעותית שיכולה להיות לסוכנויות דירוג אשראי על השוק הפיננסי. הבנת תפקידה של S&P ושיטת העבודה שלה מספקת תובנות חשובות לגבי דינמיקת דירוגי האשראי והשלכותיהם על הכלכלה העולמית.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- רוני מור

- •

- 6 דק’ קריאה

- •

- לפני 29 mins

סיטיגרופ ממליצה להגדיל פוזיציות שורט באג”ח ארוכות על רקע סיכונים למדיניות הפד

סיטיגרופ ממליצה להגדיל פוזיציות שורט באג”ח ארוכות על רקע סיכונים למדיניות הפד

עיקרי הדברים אסטרטגים בסיטיגרופ ממליצים להגדיל במתינות את פוזיציות השורט על אג"ח ממשלת ארה"ב לטווח ארוך כהגנה מפני סיכון מדיניות

- לפני 29 mins

- •

- 6 דק’ קריאה

עיקרי הדברים אסטרטגים בסיטיגרופ ממליצים להגדיל במתינות את פוזיציות השורט על אג"ח ממשלת ארה"ב לטווח ארוך כהגנה מפני סיכון מדיניות

- ליאור מור

- •

- 10 דק’ קריאה

- •

- לפני 1 שעה

וולמארט, אמזון, קוסטקו וטארגט: מאבק הענקיות על כס השוק הקמעונאי

וולמארט, אמזון, קוסטקו וטארגט: מאבק הענקיות על כס השוק הקמעונאי

ענף הקמעונאות העולמי עבר בעשורים האחרונים מהפכה עמוקה שהשפעתה ניכרת על הצרכנים, הספקים והמשקיעים כאחד. חברות כמו וולמארט, אמזון, קוסטקו

- לפני 1 שעה

- •

- 10 דק’ קריאה

ענף הקמעונאות העולמי עבר בעשורים האחרונים מהפכה עמוקה שהשפעתה ניכרת על הצרכנים, הספקים והמשקיעים כאחד. חברות כמו וולמארט, אמזון, קוסטקו

- שגיא חבסוב

- •

- 8 דק’ קריאה

- •

- לפני 2 שעה

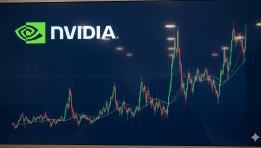

מניית אנבידיה: שני עשורים של תנודתיות וצמיחה אקספוננציאלית

מניית אנבידיה: שני עשורים של תנודתיות וצמיחה אקספוננציאלית

אנבידיה (Nvidia) הפכה בעשור האחרון לשם נרדף למהפכה הטכנולוגית בעולם, בעיקר בזכות תרומתה לתחום הבינה המלאכותית (AI) והמעבדים הגרפיים (GPU).

- לפני 2 שעה

- •

- 8 דק’ קריאה

אנבידיה (Nvidia) הפכה בעשור האחרון לשם נרדף למהפכה הטכנולוגית בעולם, בעיקר בזכות תרומתה לתחום הבינה המלאכותית (AI) והמעבדים הגרפיים (GPU).

- Articles

- •

- 6 דק’ קריאה

- •

- לפני 2 שעה

שווקי ארה”ב ואמריקה ננעלו בעליות כאשר מניות הקטנות ומדד המניות הברזילאי הובילו את העליות

שווקי ארה”ב ואמריקה ננעלו בעליות כאשר מניות הקטנות ומדד המניות הברזילאי הובילו את העליות

שווקי אמריקה סיימו את המסחר במגמה חיובית, כאשר המדדים בארה"ב רשמו עליות יציבות ומדד IBOVESPA של ברזיל הוביל את האזור.

- לפני 2 שעה

- •

- 6 דק’ קריאה

שווקי אמריקה סיימו את המסחר במגמה חיובית, כאשר המדדים בארה"ב רשמו עליות יציבות ומדד IBOVESPA של ברזיל הוביל את האזור.