מה ההבדל בין חברות הביטוח לבתי ההשקעות?

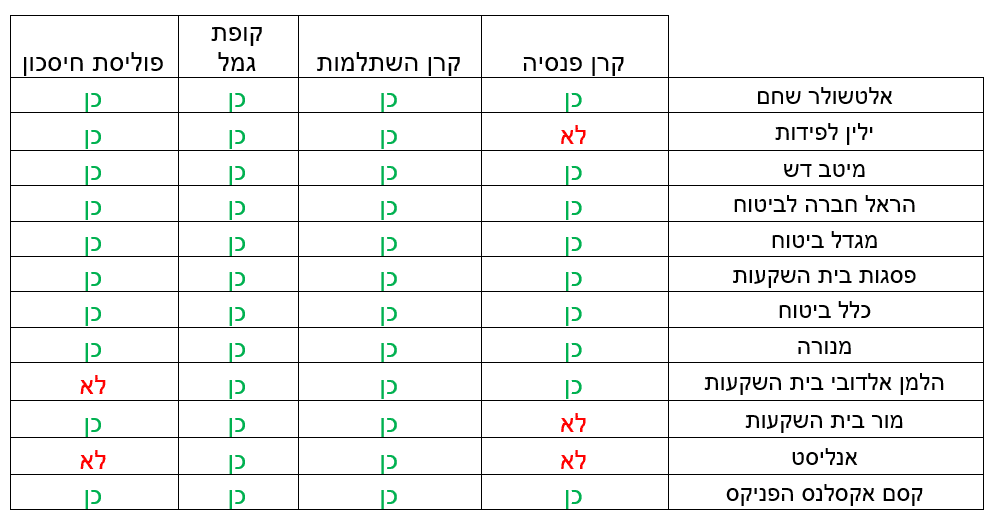

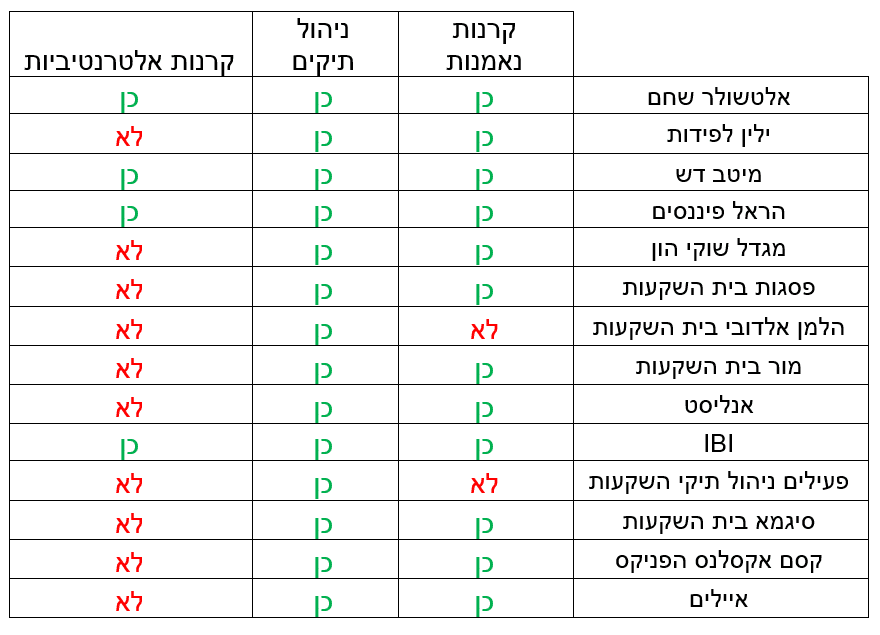

בתי השקעות עוסקים בניהול כספים בשוק ההון דרך מספר מוצרי השקעה והם: תיק השקעות מנוהל, קרנות נאמנות וקרנות אלטרנטיביות. חברות הביטוח או החטיבות הפנסיוניות מנהלות את החיסכון ארוך הטווח כמו למשל: פנסיה, קרן השתלמות, פוליסת חסכון, קופת גמל, ביטוח מנהלים והשקעות אלטרנטיביות. ניתן לומר כי בתי השקעות מנהלים את הכספים הנזילים של המשקיעים ואילו חברות הביטוח את הכספים הפנסיוניים.

היכן לנהל את הכספים, בבית השקעות או בחברות הביטוח?

אז בואו נעשה סדר בין מוצר חובה למוצר רשות.

חברות ביטוח או חטיבות פנסיוניות:

1 ) קרן פנסיה – מוצר חובה / מתנהלת אצל חברות ביטוח או אצל בתי השקעות בחטיבה הפנסיונית

2 ) קופת גמל – מוצר חובה / מתנהלת אצל חברות ביטוח או אצל בתי השקעות בחטיבה הפנסיונית

3 ) ביטוח מנהלים – מוצר חובה / מתנהל אצל חברות ביטוח או אצל בתי השקעות בחטיבה פנסיונית

הערה: חובה על אדם עובד לנהל את אחד מהמוצרים הבאים קרן פנסיה, קופת גמל או ביטוח מנהלים.

4 ) קרן השתלמות – מוצר תלוי מעביד אצל שכירים ומוצר רשות אצל עצמאים / מתנהלת אצל חברות ביטוח או אצל בתי השקעות בחטיבה הפנסיונית. פטורה ממס רווחי הון! (עד תיקרה כפופה בחוק)

5 ) השקעות אלטרנטיביות – רשות / מתנהלות גם בחברות ביטוח וגם בבתי השקעות, בחברות הביטוח ניתן לשלב את ההשקעות האלטרנטיביות כחלק מקופת גמל, קרן פנסיה, קרן השתלמות או פוליסת חיסכון. בבית השקעות ניתן להשקיע בהשקעות אלטרנטיביות באופן עצמאי כהשקעה נפרדת.

6 ) תיק השקעות מנוהל – רשות / מתנהל בבית השקעות בלבד, לא ניתן לשלב השקעות אלטרנטיביות בתיק השקעות. חשבון ההשקעות מתנהל בסניף הבנק שלכם. כיום פתיחת תיק השקעות מנוהל באחד מבתי השקעות דורש סכום מינימום של כ-300 אלף ₪ לכ-500 אלף ₪.

7 ) קרן נאמנות – רשות / ניתן לרכוש באופן עצמאי דרך חשבון הבנק שלכם, ניתן לנהל תיק השקעות אצל אחד מבתי ההשקעות המובילים באמצעות תיק קרנות או תיק המשלב קרנות נאמנות, מניות ואג”ח. קיימים שתי אלטרנטיבות ניהול בקרנות, קרן מחקה ( ניהול פסיבי) וקרן מנוהלת (ניהול אקטיבי)

8 ) פוליסת חיסכון – רשות / מתנהל בחשבון אצל חברת ביטוח, לא ניתן לבנות מסלול השקעות אישי. כלומר, קיימים מספר מסלולי השקעה והמשקיע בוחר את המתאים ביותר עבורו. בפוליסת חסכון ניתן להשקיע סכום חד פעמי או בהוראת קבע חודשית. פוליסת חיסכון כוללת בתוכה השקעות אלטרנטיביות בהיקף של כ-20-40% מסך ההשקעות. מעבר בין מסלולי השקעה לא יוצר עבורכם אירוע מס, אלא אירוע המס נוצר רק בעת משיכת הכספים.

כל אדם עובד בישראל שמלאו לו 21 וכל עובדת שמלאו לה 20 זכאים להפרשות פנסיה, ביטוח מנהלים או קופת גמל וזאת עפ”י חוק מוצר חובה עבורכם. קרנות הפנסיה, ביטוח המנהלים וקופות הגמל מנוהלים על ידי חברות הביטוח והחטיבות הפנסיוניות של בתי ההשקעות, ניתן לבחור את הגוף המנהל. קרן השתלמות היא מוצר רשות תלוי מעביד אצל שכירים, אפשר להסתכל על זה כצ’ופר או תוספת שכר. מוצר זה החל בייסדו כתוכנית חיסכון לשכירים ובהמשך נפתח לעצמאים. במקור, תפקידה של קרן ההשתלמות היה לממן לימודים, השתלמויות וכנסים. כיום, מוצר זה הוא היחידי שנותר פטור ממס רווחי הון לאחר כלל הרפורמות בשוק ההון הישראלי. בנוסף לכך, קרן השתלמות הופכת לנזילה לאחר שש שנות חסכון והיא נחשבת להשקעה בטווח הבינוני. פוליסת חיסכון אולי מתנהלת אצל חברות הביטוח ונשמעת כמו מוצר ביטוחי טיפוסי אבל לא כך הדבר, פוליסת חיסכון היא מוצר השקעות אשר מורכב ממסלולי השקעה שונים, מניות, אג”ח והשקעות אלטרנטיביות. בשונה מתיק השקעות מנוהל בפוליסת חיסכון היקף ההשקעה האלטרנטיבית הוא בין 20-40%. ההשקעות האלטרנטיביות מאפשרות לתיק השקעות להיות פחות תנודתי בגלל מתאם השקעות נמוך לחברות הבורסאיות ולשוק ההון.

בתי השקעות וחברות הביטוח – מוצרי חסכון ארוך טווח בכל גוף פיננסי

בתי ההשקעות ממתינים לחוסכים אשר מעוניינים להשקיע את הכספים הפנויים שלהם דרך אחד מהמוצרים הבאים: קרן נאמנות, תיק השקעות מנוהל או השקעות אלטרנטיביות. בקרנות נאמנות של בתי השקעות ניתן להשקיע באופן פרטי דרך תיק ני”ע אצל יועץ השקעות בבנק או דרך חברת ניהול תיקים של בית השקעות. קרנות נאמנות הם מוצר השקעות אשר מאפשר למקסם פיזור השקעה בסכום כסף זהה. חשוב לציין, דרך קרנות נאמנות ניתן לקבל חשיפה למדינות, לסקטורים, מטבעות ומדדים מהארץ ומהעולם. בשנים האחרונות עולם ההשקעות למד לדבר שפה אלטרנטיבית חדשה, ההשקעות האלטרנטיביות מאפשרות למשקיעים לבצע השקעות עם מתאם נמוך לשוק ההון, לפזר השקעות בתחומים נוספים כמו קרנות אנרגיה מתחדשת, חברות טכנולוגיה, פרויקטים בתחום התשתיות ועוד.

בתי השקעות וחברות הביטוח – מוצרי השקעות לכספים הנזילים

חברות קרנות נאמנות

- אדמונד דה רוטשילד ניהול קרנות נאמנות (ישראל )בע”מ

סה”כ קרנות הנאמנות : כ-24 קרנות נאמנות

היקף נכסים מנוהלים: כ- 1.9 מיליארד ₪

- אי.בי.אי. ניהול קרנות נאמנות (1978) בע”מ

סה”כ קרנות נאמנות: כ-100 קרנות נאמנות

היקף נכסים מנוהלים: כ- 11 מיליארד ₪

- איילון קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ- 118 קרנות נאמנות

היקף נכסים מנוהלים: כ- 5 מיליארד ₪

- אילים קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-23 קרנות נאמנות

היקף נכסים מנוהלים: כ- 745 מיליון ₪

- אלטשולר – שחם ניהול קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-70 קרנות נאמנות

היקף נכסים מנוהלים: כ- 21.1 מיליארד ₪

- אנליסט אי.אמ.אס ניהול קרנות בנאמנות (1986) בע”מ

סה”כ קרנות נאמנות: כ-50 קרנות נאמנות

היקף נכסים מנוהלים: כ- 5.6 מיליארד ₪

- אפסילון ניהול קרנות נאמנות (1991) בע”מ

סה”כ קרנות נאמנות: כ- 30 קרנות נאמנות

היקף נכסים מנוהלים: כ- 2.3 מיליארד ₪

- הראל קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-211 קרנות נאמנות

היקף נכסים מנוהלים: כ- 38.3 מיליארד ₪

- ילין לפידות – ניהול קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-65 קרנות נאמנות

היקף נכסים מנוהלים: כ- 22.3 מיליארד ₪

- מגדל קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-216 קרנות נאמנות

היקף נכסים מנוהלים: כ- 30.8 מיליארד ₪

- מודלים קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-15 קרנות נאמנות

היקף נכסים מנוהלים: כ- 94 מיליון ₪

- מור ניהול קרנות נאמנות (2013) בע”מ

סה”כ קרנות נאמנות: כ-45 קרנות נאמנות

היקף נכסים מנוהלים: כ- 15.9 מיליארד ₪

- מיטב תכלית קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-168 קרנות נאמנות

היקף נכסים מנוהלים: כ- 51.3 מיליארד ₪

- סיגמא קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-35 קרנות נאמנות

היקף נכסים מנוהלים: כ- 2.9 מיליארד ₪

- פורסט קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-8 קרנות נאמנות

היקף נכסים מנוהלים: כ- 3 מיליארד ₪

- פסגות קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-184 קרנות נאמנות

היקף נכסים מנוהלים: כ- 39.6 מיליארד ₪

- קסם קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-189 קרנות נאמנות

היקף נכסים מנוהלים: כ- 42 מיליארד ₪

- תמיר פישמן קרנות נאמנות בע”מ

סה”כ קרנות נאמנות: כ-18 קרנות נאמנות

היקף נכסים מנוהלים: כ- 525 מיליון ₪

*אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור מהווה יעוץ מקצועי להשקיע בתחום כזה או אחר.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- אור שושן

- •

- 6 דק’ קריאה

- •

- לפני 3 mins

ניווט בשווקים לאחר הסגירה: מבט על ביצועי ארה”ב וצפון אמריקה

ניווט בשווקים לאחר הסגירה: מבט על ביצועי ארה”ב וצפון אמריקה

עם סיום יום המסחר ביבשת אמריקה, המשקיעים בוחנים את הנתונים הסופיים כדי להבין את תנועות השוק של היום. בעוד שחלק

- לפני 3 mins

- •

- 6 דק’ קריאה

עם סיום יום המסחר ביבשת אמריקה, המשקיעים בוחנים את הנתונים הסופיים כדי להבין את תנועות השוק של היום. בעוד שחלק

- JIA KITCH

- •

- 8 דק’ קריאה

- •

- לפני 1 שעה

האם גל העליות הבא בשוק מגיע מהאלגוריתם? קרנות CTA בדרך להזרמה של עשרות מיליארדים

האם גל העליות הבא בשוק מגיע מהאלגוריתם? קרנות CTA בדרך להזרמה של עשרות מיליארדים

שוקי ההון עשויים לעמוד בפני דחף שורי משמעותי, אך הפעם לא מדובר בתחזיות כלכליות אופטימיות או תוצאות רבעוניות מרשימות –

- לפני 1 שעה

- •

- 8 דק’ קריאה

שוקי ההון עשויים לעמוד בפני דחף שורי משמעותי, אך הפעם לא מדובר בתחזיות כלכליות אופטימיות או תוצאות רבעוניות מרשימות –

- אור שושן

- •

- 8 דק’ קריאה

- •

- לפני 5 שעה

Talen Energy מרחיבה את שליטתה בתחום הגז: רכישה אסטרטגית של שתי תחנות כוח ב־3.5 מיליארד דולר

Talen Energy מרחיבה את שליטתה בתחום הגז: רכישה אסטרטגית של שתי תחנות כוח ב־3.5 מיליארד דולר

Talen Energy מפתיעה את שוק האנרגיה עם רכישה אסטרטגית של שתי תחנות כוח מופעלות בגז טבעי באוהיו ובפנסילבניה, בעסקה נטו

- לפני 5 שעה

- •

- 8 דק’ קריאה

Talen Energy מפתיעה את שוק האנרגיה עם רכישה אסטרטגית של שתי תחנות כוח מופעלות בגז טבעי באוהיו ובפנסילבניה, בעסקה נטו

- אור שושן

- •

- 6 דק’ קריאה

- •

- לפני 5 שעה

שוקי אירופה ננעלו: תמונה מעורבת – מדדי היורו והפאונד עולים, בעוד מדדי גרמניה וגוש היורו יורדים

שוקי אירופה ננעלו: תמונה מעורבת – מדדי היורו והפאונד עולים, בעוד מדדי גרמניה וגוש היורו יורדים

לונדון, בריטניה - 18 ביולי 2025 – עם סיום יום המסחר האירופי ב-18 ביולי 2025, עולה תמונה מורכבת במדדים המרכזיים

- לפני 5 שעה

- •

- 6 דק’ קריאה

לונדון, בריטניה - 18 ביולי 2025 – עם סיום יום המסחר האירופי ב-18 ביולי 2025, עולה תמונה מורכבת במדדים המרכזיים