קרנות נאמנות היא אחת הדרכים הנפוצות לחסכון לטווח קצר, בינוני או ארוך בישראל. הכלי הזה לא נותן הטבות מס (להבדיל מקרנות השתלמות, קופות גמל או קרנות פנסיה), הוא לא מאפשר ניהול והתאמה אישיים כמו תיקים מנוהלים, היתרון שלו הוא ככל הנראה בזמינות ובנזילות של ההשקעה – ניתן לקנות ולמכור כל יום דרך הבנק או ברוקר ההשקעות, וכן הגיוון הרב שהכלי הזה מאפשר. העיקרון הוא פשוט. ניתן לקנות ולמכור יחידות בקרן ומנהלי הקרן מנהלים אותה כראות עיניהם לפי כללי השקעה שנקבעו בקרן.

נתמקד הפעם בקטגוריה של קרנות נאמנות מנייתיות, כלומר שרוב או כל כספי הקרן מושקעים בשוק המניות. יש בתחום מגוון עצום ואנחנו לא נתמקד רק בקרנות נאמנות כלליות שלא מגבילות את עצמן לסגמנט מסוים (אנרגיה, תשתיות וכדו’). מתוך כמעט מאה קרנות בקטגוריה, נתמקד באלו שהצליחו יותר מכולן בטווח הארוך, וכן בגדולות ביותר בשוק. באופן מעניין אין כמעט התאמה בין שתי הקטגוריות.

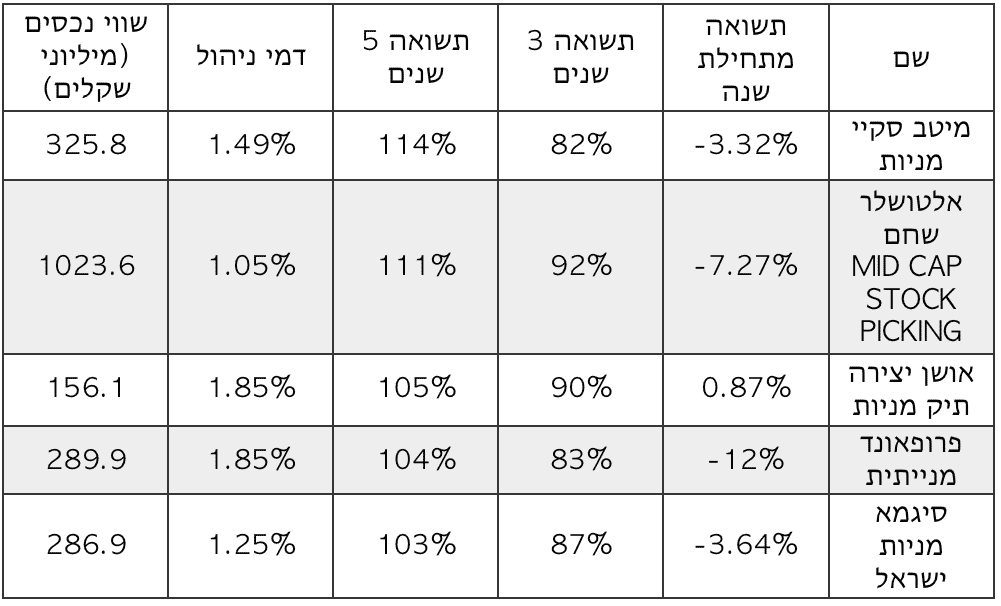

קרנות הנאמנות שהשיגו את התשואה הגבוהה ביותר בחמש השנים האחרונות

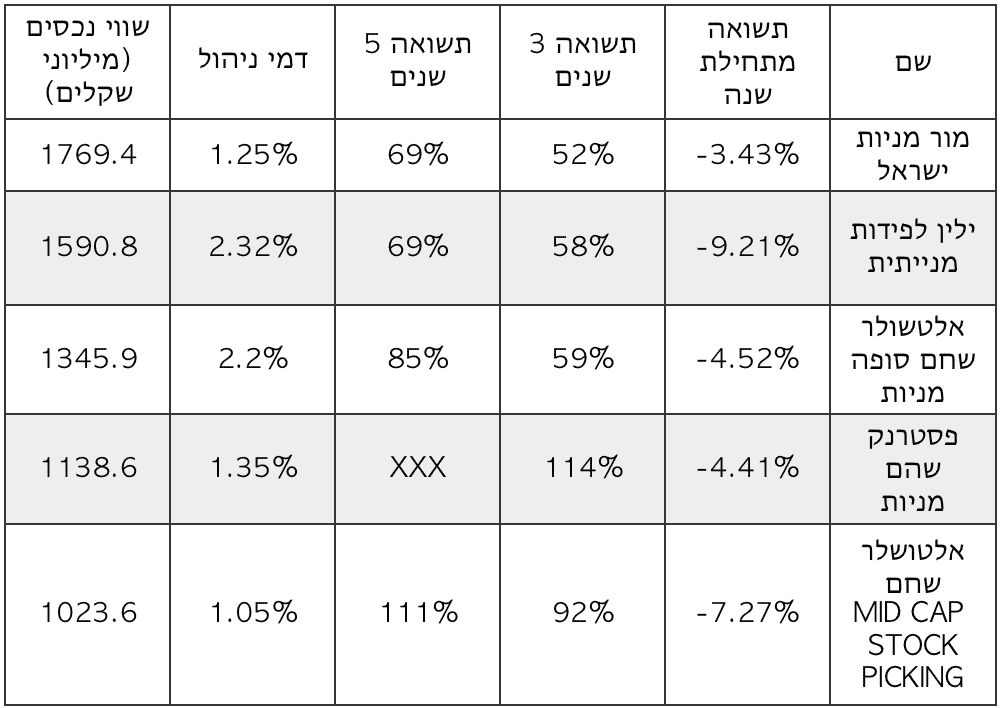

קרנות הנאמנות בעלות שווי הנכסים הגבוה ביותר.

נוסיף עוד כמה נתונים חשובים. קרנות הנאמנות הגובות את דמי הניהול הגבוהים ביותר מתקשות להצדיק את הסכומים אותם הן גובות, שכן הן משתרכות בתחתית טבלת התשואות. דמי ניהול גבוהים מדי מקשים על המנהלים להציג ביצועים עודפים, שכן מהתשואות שהם משיגים מפחיתים את דמי הניהול. התוצאות מראות באופן ברור שאין שום סיבה לשלם לקרן שגובה מעל 2%, ושניתן למצוא קרנות שנותנות תשואות טובות בהרבה דווקא בדמי ניהול של קצת יותר מאחוז אחד.

נציין שמבין הקרנות הגובות מעל 2% (ויש 22 קרנות כאלה) אין אף קרן שהתקרבה להשיג מעל 100% בחמש שנים, פסגות יתר שגובה הכי הרבה דמי ניהול, 2.92% לשנה, נמצאת בתחתית הרשימה עם 33% תשואה בלבד בחמש שנים. אם במילים אחרות, אל תתנו לפסגות כמעט 3% מהכסף שלכם בשביל שישיגו לכם תוצאות כה גרועות, ולא לאף קרן אחרת מעל 2% בשביל לדשדש עם תשואות בינוניות ומטה.

גם הקרנות הגדולות מתקשות להצטיין. ידוע שיש “יתרון לקוטן”, כלומר יותר קל להשיג תשואות גבוהות על פחות נכסים, לכן קרנות שמנהלות מיליארדים מתקשות לנצח את אלו שמנהלות כמה עשרות או כמה מאות מיליונים בודדים. יוצאת דופן מהבחינה הזאת הקרן של המניות הבינוניות של אלטשולר שחם שלמרות שהיא מקום שני בשווי הנכסים היא משתחלת גם לחמישיה הראשונה בתוצאות הטובות ביותר בחמש שנים, ובתשואות לשלוש שנים היא תופסת את המקום השני.

לסיום נתון נוסף: המנצחות בטווח של שלוש שנים. פה בולטת לחיוב הקרן של פסטרנק שהם שכבר נכנסה לקרנות הגדולות מבחינת נכסים, אך לא נמצאת בחמש המצליחות בטווח של חמש שנים, פשוט מפני שהיא לא קיימת 5 שנים. בטווח של שלוש שנים היא מנצחת בפער עם 114% לעומת השניה של אלטשולר שחם, שהשיגה 92%.

מלבד הראשונה , שאר המנצחות לשלוש שנים זהות פחות או יותר לאלו של חמש שנים, כשבנוסף לקרן של המניות הבינוניות של אטלשולר, ניתן למצוא בין החמש הראשונות גם את הקרנות של אושן וסיגמא. פרופאונד גם נמצאת גבוה יחסית, במקום ה-7, כך שניתן לראות עקביות לאורך זמן בקרב הקרנות המצליחות. קרן נוספת שנמצאת בין הטובות לשלוש שנים היא “הראל מניות תנודתיות נמוכה ת”א” שהשיגה תשואה יפה של 86%.

אז איך נבחר קרן נאמנות מנייתית?

עדיף לבחור קרן שקיימת כבר לפחות 3 שנים ומציגה תשואות גבוהות לאורך זמן. כמו כן, אין סיבה לבחור קרן שגובה יותר מ-1.5% דמי ניהול, שכן במקרה כזה היא תתקשה להתמיד בתוצאות טובות לאורך זמן. בנוסף, ישנה עדיפות לקרנות שלא הגיעו לשווי נכסים גבוה מדי.

רוני מור

*אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

*הנתונים נכונים ליום 12 ליוני 2022.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- רוני מור

- •

- 5 דק’ קריאה

- •

- לפני 2 ימים

SKN | USD/ILS מתאושש: האם הראלי לאחר הפסקת האש פוגש חומה גיאופוליטית?

SKN | USD/ILS מתאושש: האם הראלי לאחר הפסקת האש פוגש חומה גיאופוליטית?

שער החליפין בין השקל לדולר חווה שבוע מסחר תנודתי, המאפיין מאבק כוחות בין יסודות כלכליים מקומיים חזקים לבין חששות אזוריים

- לפני 2 ימים

- •

- 5 דק’ קריאה

שער החליפין בין השקל לדולר חווה שבוע מסחר תנודתי, המאפיין מאבק כוחות בין יסודות כלכליים מקומיים חזקים לבין חששות אזוריים

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 5 ימים

SKN | סיכום שווקי ישראל היום, 12 בפברואר 2026: המניות מזנקות בחדות כאשר מניות ערך ובנקים מובילים חידוש במומנטום החיובי

SKN | סיכום שווקי ישראל היום, 12 בפברואר 2026: המניות מזנקות בחדות כאשר מניות ערך ובנקים מובילים חידוש במומנטום החיובי

שווקי ההון בישראל ננעלו היום, 12 בפברואר 2026, בעליות רוחביות כאשר המשקיעים שבו לשוק המניות לאחר ההתכנסות המתונה שנרשמה ביום

- לפני 5 ימים

- •

- 7 דק’ קריאה

שווקי ההון בישראל ננעלו היום, 12 בפברואר 2026, בעליות רוחביות כאשר המשקיעים שבו לשוק המניות לאחר ההתכנסות המתונה שנרשמה ביום

- שגיא חבסוב

- •

- 6 דק’ קריאה

- •

- לפני 1 שבועות

SKN | האם בינה מלאכותית יכולה באמת להחליף מנהלי תיקים אנושיים? FINQ הישראלית מהמרת בגדול עם קרנות סל אמריקאיות אוטונומיות לחלוטין

SKN | האם בינה מלאכותית יכולה באמת להחליף מנהלי תיקים אנושיים? FINQ הישראלית מהמרת בגדול עם קרנות סל אמריקאיות אוטונומיות לחלוטין

FINQ, מנהלת נכסים שבסיסה בישראל, נוקטת באחד הצעדים הנועזים ביותר עד כה בהתפתחות ההשקעות הכמותיות, עם השקת שתי קרנות סל

- לפני 1 שבועות

- •

- 6 דק’ קריאה

FINQ, מנהלת נכסים שבסיסה בישראל, נוקטת באחד הצעדים הנועזים ביותר עד כה בהתפתחות ההשקעות הכמותיות, עם השקת שתי קרנות סל

- רוני מור

- •

- 7 דק’ קריאה

- •

- לפני 1 שבועות

SKN | הזהב מזנק בעוד ביטקוין יורד מתחת ל־90,000 דולר — האם תזת “הזהב הדיגיטלי” מתחילה להיסדק?

SKN | הזהב מזנק בעוד ביטקוין יורד מתחת ל־90,000 דולר — האם תזת “הזהב הדיגיטלי” מתחילה להיסדק?

הזהב והביטקוין מספרים שוב שני סיפורים שונים מאוד. בעוד מחירי הזהב ממשיכים לטפס, נתמכים בביקוש לביטחון ולפיזור סיכונים, ביטקוין גלש

- לפני 1 שבועות

- •

- 7 דק’ קריאה

הזהב והביטקוין מספרים שוב שני סיפורים שונים מאוד. בעוד מחירי הזהב ממשיכים לטפס, נתמכים בביקוש לביטחון ולפיזור סיכונים, ביטקוין גלש