ג’יי.פי. מורגן צ’ייס ושות’ (JPMorgan Chase & Co.), הבנק הגדול בארצות הברית, דיווח על

תוצאות פיננסיות חזקות במיוחד לרבעון השני של 2025 , כשהוא מציג רווח נקי של

15.0 מיליארד דולר ורווח למניה (EPS) של 5.24 דולר. הישג זה, המהווה את הרווח הנקי הגבוה ביותר מזה שישה רבעונים, משקף ביצועים חיוביים בכל חטיבות הבנק, יכולת ניהול הון מרשימה, ואיתנות פיננסית. בהוצאה לפועל מהותית של רווח בסך 14.2 מיליארד דולר ו-EPS של 4.96 דולר, רווחי הבנק אף עלו על הציפיות, תוך שמירה על תשואה להון מוחשי משותף (ROTCE) של 20%. ההכנסות המנוהלות של הבנק הגיעו ל-45.7 מיליארד דולר. נתונים אלו מדגישים את מעמדו החזק של ג’יי.פי. מורגן בשוק הפיננסי העולמי, ואת יכולתו לייצר רווחים משמעותיים גם בסביבה כלכלית דינמית.

הבנק הציג איתנות מאזנית מרשימה, עם יחסי הון עצמי רובד 1 (CET1) של 15.0% בבסיס סטנדרטי ו-15.1% בבסיס מתקדם. נתונים אלו גבוהים משמעותית מדרישות הרגולציה, ומעידים על בסיס הון חזק המאפשר לבנק להתמודד עם זעזועים כלכליים. סך הנכסים סופגי הפסדים (Total Loss-Absorbing Capacity) עמד על 560 מיליארד דולר. הבנק ניהל בהצלחה את הוצאותיו, שהסתכמו ב-23.8 מיליארד דולר, עם יחס הוצאות לתפעול מנוהל (managed overhead ratio) של 52%. בנוסף, ג’יי.פי. מורגן החזיר הון משמעותי לבעלי המניות, וחילק דיבידנד רגיל של 3.9 מיליארד דולר, או 1.40 דולר למניה. הבנק גם ביצע רכישות חוזרות של מניות נטו בסך 7.1 מיליארד דולר, מה שמשקף אמון בהנהלה בשווי החברה וברצונה להחזיר ערך. יחס התשלום נטו ב-12 החודשים האחרונים (LTM) עמד על 71%.

ביצועים חטיבתיים: צמיחה בהלוואות ובפיקדונות, שגשוג בבנקאות קמעונאית ותאגידית

חטיבת בנקאות צרכנים וקהילה (Consumer & Community Banking – CCB) , שהינה הגדולה בבנק, רשמה רווח נקי של 5.2 מיליארד דולר, עלייה של 23% משנה לשנה. הכנסות החטיבה הגיעו ל-18.8 מיליארד דולר, עלייה של 6% משנה לשנה , בעיקר הודות להכנסות ריבית נטו גבוהות יותר בשירותי כרטיסי אשראי על רקע יתרות מתגלגלות גבוהות יותר , הכנסות לא ריבית גבוהות יותר בבנקאות וניהול עושר , וכן הכנסות גבוהות יותר מהחכרת רכב. ההוצאות בחטיבה הסתכמו ב-9.9 מיליארד דולר, עלייה של 5% משנה לשנה , בעיקר בשל הוצאות טכנולוגיה גבוהות יותר ופחת גבוה יותר בהחכרת רכב. עלויות האשראי עמדו על 2.1 מיליארד דולר , בעוד שהלוואות ממוצעות עלו ב-5% משנה לשנה והפיקדונות הממוצעים עלו ב-6% משנה לשנה. מספר הלקוחות הניידים הפעילים עלה ב-8% משנה לשנה והגיע לכמעט 60 מיליון.

חטיבת בנקאות מסחרית והשקעות (Commercial & Investment Bank – CIB) הציגה רווח נקי של 6.7 מיליארד דולר, עלייה של 13% משנה לשנה. הכנסות החטיבה הגיעו ל-19.5 מיליארד דולר, עלייה של 9% משנה לשנה. הכנסות מבנקאות השקעות הסתכמו ב-2.7 מיליארד דולר, עלייה של 9% משנה לשנה , בעיקר הודות לעמלות חיתום חוב וייעוץ גבוהות יותר, אשר קוזזו חלקית על ידי ירידה בעמלות חיתום מניות. הכנסות מפעילות שווקים הסתכמו ב-8.9 מיליארד דולר, עלייה של 15% משנה לשנה , כאשר הכנסות משוקי הכנסה קבועה עלו ב-14% והכנסות משוקי מניות עלו ב-15%.

ניהול נכסים ועושר, ותחזיות לשנה כולה: המשך צמיחה וביטחון

חטיבת ניהול נכסים ועושר (Asset & Wealth Management – AWM) דיווחה על רווח נקי של 1.5 מיליארד דולר, עלייה של 17% משנה לשנה. הכנסות החטיבה הגיעו ל-5.8 מיליארד דולר, עלייה של 10% משנה לשנה , וזאת הודות לצמיחה בעמלות ניהול על רקע כניסות נטו חזקות ורמות שוק ממוצעות גבוהות יותר , כמו גם פעילות ברוקראז’ גבוהה יותר ויתרות פיקדונות גבוהות יותר. נכסים מנוהלים (AUM) הסתכמו ב-4.3 טריליון דולר, עלייה של 18% משנה לשנה , ונכסי לקוחות עמדו על 6.4 טריליון דולר, עלייה של 19% משנה לשנה. שניהם נבעו מכניסות נטו מתמשכות ורמות שוק גבוהות יותר.

מבחינת תחזית לשנה כולה (FY2025), ג’יי.פי. מורגן צ’ייס צופה הכנסות ריבית נטו (NII) של כ-95.5 מיליארד דולר (תלוי בשוק), וכ-92 מיליארד דולר בנטרול פעילות שווקים. ההוצאות המתואמות לשנה כולה צפויות לעמוד על כ-95.5 מיליארד דולר (תלוי בשוק), כאשר אלו אינן כוללות הוצאות משפטיות כלל-פירמתיות. שיעור ההפסד נטו (NCO rate) בשירותי כרטיסי אשראי צפוי לעמוד על כ-3.6%. על אף נתוני הרווח הנקי המרשימים, חשוב לציין כי ברבעון הנוכחי נרשם גם הטבת מס בסך 774 מיליון דולר בחטיבת הקורפורייט , אשר נבעה מפתרון ביקורות מס מסוימות והשפעת תקנות מס סופיות משנת 2024 הקשורות לרווחי והפסדי תרגום מטבע חוץ. ללא הטבה זו, הרווח הנקי ברבעון היה עומד על 14.2 מיליארד דולר , רווח למניה של 4.96 דולר ותשואה להון מוחשי משותף של 20%.

מאזן חזק, ניהול סיכונים ואתגרי הכלכלה הגלובלית

ג’יי.פי. מורגן צ’ייס שמר על מאזן חזק, עם יחס נזילות LCR (Liquidity Coverage Ratio) של 113% ברמת הפירמה ו-120% ברמת הבנק, המעיד על יכולת לעמוד בהתחייבויות גם בתרחישי לחץ. סך נכסי HQLA (High-Quality Liquid Assets) עודפים הסתכם ב-274 מיליארד דולר, מה שמספק חיץ נזילות משמעותי. נכסי HQLA וניירות ערך סחירים לא משועבדים הסתכמו ב-1.543 טריליון דולר. נכסים אלו ממחישים את אסטרטגיית הבנק לשמור על נזילות גבוהה בסביבה פיננסית לא ודאית.

על אף התוצאות המרשימות, התחזית קדימה מושפעת ממספר גורמים. קיימת עדיפות להשקעות שיניבו הכנסות בשנת 2025, כחלק מניהול אחראי של ההוצאות. הבנק פועל להפחתת חוסר היעילות ויישום שיטות עבודה טובות יותר לביצוע מהיר. צמיחת רווחים של 28% ברווח נקי רבעוני על פני השנה (Year-over-Year) וירידה של (3.2 מיליארד דולר) בהכנסה נטו רבעונית, כפי שמשתקף מנתוני הרבעון השני של 2025 לעומת 2024, יחד עם ירידה ברווח למניה, מראים כי האתגרים בסביבה התפעולית עדיין קיימים.

בסך הכל, דוחות ג’יי.פי. מורגן צ’ייס לרבעון השני של 2025 מציגים תמונה של בנק חזק, רווחי ויציב. היכולת של הבנק לייצר רווחים עקביים בכל החטיבות העסקיות, לשמור על יחסי הון גבוהים, ולחלק הון לבעלי המניות, מעניקה לו עמדה דומיננטית במערכת הפיננסית העולמית. עם זאת, האתגרים הכלכליים הגלובליים והרגולטוריים המתמשכים, דורשים מהבנק ניהול זהיר ומודעות מתמדת לסיכונים.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 5 mins

מניית מנצ’סטר יונייטד ומניות ספורט: השקעה עם ערך רגשי ומסחרי

מניית מנצ’סטר יונייטד ומניות ספורט: השקעה עם ערך רגשי ומסחרי

בשנים האחרונות מתגבשת מגמה מעניינת בשוק ההון: יותר ויותר משקיעים בוחנים את תחום מועדוני הספורט הציבוריים כהזדמנות השקעה לא שגרתית.

- לפני 5 mins

- •

- 7 דק’ קריאה

בשנים האחרונות מתגבשת מגמה מעניינת בשוק ההון: יותר ויותר משקיעים בוחנים את תחום מועדוני הספורט הציבוריים כהזדמנות השקעה לא שגרתית.

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 2 שעה

שוקי אירופה בירידה: מבט מקרוב על סגירת 15 ביולי והלאה

שוקי אירופה בירידה: מבט מקרוב על סגירת 15 ביולי והלאה

מדדי המניות העיקריים באירופה נסגרו נמוך יותר ב-15 ביולי 2025, המשקף סנטימנט זהיר ברחבי היבשת. מדד הלירה שטרלינג הבריטית, EURO

- לפני 2 שעה

- •

- 7 דק’ קריאה

מדדי המניות העיקריים באירופה נסגרו נמוך יותר ב-15 ביולי 2025, המשקף סנטימנט זהיר ברחבי היבשת. מדד הלירה שטרלינג הבריטית, EURO

- Articles

- •

- 6 דק’ קריאה

- •

- לפני 6 שעה

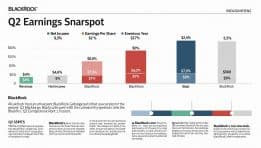

ניתוח תוצאות הרווח לרבעון השני של BlackRock: מגמות עיקריות ומשמעויות

ניתוח תוצאות הרווח לרבעון השני של BlackRock: מגמות עיקריות ומשמעויות

דו"ח הרווחים לרבעון השני של BlackRock זוכה להתעניינות רבה מצד משקיעים ואנליסטים. כחברת ניהול הנכסים הגדולה בעולם, הביצועים של BlackRock

- לפני 6 שעה

- •

- 6 דק’ קריאה

דו"ח הרווחים לרבעון השני של BlackRock זוכה להתעניינות רבה מצד משקיעים ואנליסטים. כחברת ניהול הנכסים הגדולה בעולם, הביצועים של BlackRock

- Articles

- •

- 9 דק’ קריאה

- •

- לפני 6 שעה

תיק ההשקעות של סטיבן מנדל (Lone Pine Capital) לרבעון הראשון של 2025: מבט עומק על בחירותיו של אחד ממשקיעי-העל של וול סטריט

תיק ההשקעות של סטיבן מנדל (Lone Pine Capital) לרבעון הראשון של 2025: מבט עומק על בחירותיו של אחד ממשקיעי-העל של וול סטריט

המורשת של סטיבן מנדל והכוח שמאחורי Lone Pine Capital סטיבן מנדל נחשב לאחד ממשקיעי-העל של תעשיית קרנות הגידור העולמית. מייסד

- לפני 6 שעה

- •

- 9 דק’ קריאה

המורשת של סטיבן מנדל והכוח שמאחורי Lone Pine Capital סטיבן מנדל נחשב לאחד ממשקיעי-העל של תעשיית קרנות הגידור העולמית. מייסד