חקירת היתרונות בהשקעה במניות דיבידנד עם תשואה גבוהה: מקרה בוחן

השקעה במניות דיבידנד עם תשואה גבוהה היא אפשרות אטרקטיבית למי שמחפש הכנסה פאסיבית. כלי השקעה אלה מאפשרים לכם להרוויח כסף תוך כדי החזקת הנכסים שלכם. מקרה מעניין הוא חברה שמציגה כיום תשואה מרשימה של 8.6%, המדורגת כ”קנייה חזקה” בקרב משקיעים מנוסים. הנה מבט מעמיק על היתרונות שבהשקעה במניות דיבידנד עם תשואה גבוהה כאלה.

ראשית כל, היתרון המרכזי בהשקעה במניות אלה הוא זרם הכנסה קבוע. תשלומי דיבידנד, הנעשים בדרך כלל ברבעון, יכולים לספק תזרים מזומנים יציב. יתרון זה בולט במיוחד לפנסיונרים או לאלו המעוניינים להשלים הכנסה נוכחית. דמיינו קבלת הפקדות סדירות לחשבון הבנק שלכם רק עבור החזקת מניות.

יתרה מזאת, מניות דיבידנד עם תשואה גבוהה יכולות להציע הגנה מפני תנודתיות בשווקים. כאשר מחירי המניות צונחים, הדיבידנדים בדרך כלל מספקים חיץ. גם במקרה של טלטלות בשוק המניות, ניתן להסתמך על תשלומים אלו. דינמיקה זו הופכת מניות דיבידנד לאטרקטיביות לא רק בשל התשואה שלהן אלא גם בשל היציבות שהן מספקות.

יתרון משמעותי נוסף הוא הפוטנציאל לצמיחה מורכבת. כאשר אתם משקיעים מחדש את הדיבידנדים ברכישת מניות נוספות, אתם מאפשרים להשקעה שלכם לגדול באופן אקספוננציאלי. אסטרטגיית ההשקעה מחדש יכולה להעצים את התשואות לאורך זמן, במיוחד אם תבחרו במניית דיבידנד שמגדילה את התשלומים שלה בהתמדה. חשבו על זה כעל אפקט כדור שלג; ההשקעה הראשונית שלכם צוברת תאוצה ככל שיותר דיבידנדים מובילים ליותר מניות, שמהן נובעים עוד דיבידנדים.

השקעה במניות דיבידנד עם תשואה גבוהה מאפשרת לכם גם להשתתף בהצלחת החברה בטווח הארוך. לעיתים קרובות, לחברות אלה יש מודלים עסקיים מבוססים, מה שהופך אותן לבחירות אמינות יותר עבור משקיעים. המחויבות שלהן להחזרת ערך לבעלי המניות באמצעות דיבידנדים מהווה בסיס פיננסי איתן. חברות עם היסטוריה של דיבידנדים יציבים או גוברים נוטות להיות בעמדת יתרון לצמיחה עתידית, מה שהופך אותן להשקעות אטרקטיביות לטווח ארוך.

להלן מבט על פרופיל מניית הדיבידנד המדורגת “קנייה חזקה” עם תשואה של 8.6%:

- שם החברה: [הכנס שם חברה]

- סקטור: [הכנס סקטור]

- שווי שוק: [הכנס שווי שוק]

- דיבידנד שנתי: [הכנס סכום דיבידנד שנתי]

- יחס תשלום: [הכנס יחס תשלום]

מנייה זו בולטת ממספר סיבות. ראשית, התשואה הגבוהה של 8.6% אטרקטיבית במיוחד לעומת התשואה הממוצעת של שווקי המניות הרחבים, שנעה בדרך כלל סביב 2–3%. בנוסף, יחס תשלום מנוטר בקפידה מרמז על משמעת ניהולית בהוצאות, המאפשרת לחברה לשמור על הדיבידנדים ואף להגדילם עם הזמן.

שיקול חשוב נוסף הוא היתרונות המס הנלווים להכנסות מדיבידנד. בהתאם למצב המס האישי שלכם ולשיעורי המס החלים, דיבידנדים עשויים להיות מחויבים במס בשיעור נמוך יותר מהכנסה רגילה. עובדה זו יכולה להפוך מניות עם תשואה גבוהה לאטרקטיביות אף יותר כחלק מתיק השקעות מגוון.

עם זאת, חשוב להישאר ערים לסיכונים פוטנציאליים. תשואות גבוהות עלולות לנבוע מחברות הנמצאות במצוקה או שמכירותיהן בירידה. לכן, בדיקת נאותות היא קריטית. תמיד יש לנתח את היסודות של החברה ואת תנאי השוק הרחבים לפני קבלת החלטת השקעה.

מניות דיבידנד עם תשואה גבוהה יכולות להוות בחירה מצוינת לכל מי שמחפש הכנסה פאסיבית. הן מציעות מקור הכנסה אמין, הגנה מפני תנודות שוק והזדמנות לצמיחה דרך השקעה מחדש. עם דירוג “קנייה חזקה” ותשואה של 8.6%, השקעה במניית דיבידנד ספציפית מציגה טיעון משכנע למי שמחפש לחזק את אסטרטגיות ההשקעה שלו.

המסע שלכם להשקעה בדיבידנדים עלול להיות הדרך לביטחון פיננסי גבוה יותר ולהכנסה מוגברת. בין אם אתם משקיעים מנוסים או חדשים בעולם המניות, מניות דיבידנד עם תשואה גבוהה עשויות להתאים למטרותיכם הפיננסיות.

מניה עם תשואה של 6%

אם אתם מחפשים מקור אמין להכנסה פאסיבית, כדאי להפנות את תשומת הלב למניות דיבידנד. בין האפשרויות הרבות הקיימות, מניה אחת בולטת במיוחד עם תשואה מרשימה של 6%. השקעה במניות כאלה לא רק מספקת תשואות מצוינות אלא גם מעניקה תחושת ביטחון למשקיעים לטווח ארוך. הנה מדוע כדאי לשקול להוסיף מניה עם תשואה של 6% לתיק ההשקעות שלכם.

הבנת מניות דיבידנד

מניות דיבידנד הן מניות בחברות שמחזירות חלק מהרווחים לבעלי המניות, בדרך כלל על בסיס רבעוני. זה מושך במיוחד מי שמחפש לבנות זרם הכנסה קבוע מבלי להסתמך רק על מכירת מניות. מניה עם תשואה של 6% משמעותה שעבור כל 100 דולר מושקעים, אתם מרוויחים 6 דולר בשנה. זה יכול להוות תוספת משמעותית לאסטרטגיית ההשקעה שלכם.

יתרון התשואה של 6%

תשואה של 6% יכולה לחזק משמעותית את ההכנסה שלכם, במיוחד בסביבת ריביות נמוכות כיום. בעוד שהרבה אג”ח וחשבונות חסכון מציעים תשואות נמוכות, מניות דיבידנד מציעות פוטנציאל הכנסה גבוה בהרבה. הנה כמה מהיתרונות המרכזיים:

- יציבות: חברות מבוססות פחות נוטות לקצץ בדיבידנדים, מה שמאפשר לכם להסתמך על תשלומים עקביים.

- הזדמנויות להשקעה מחדש: ניתן להשקיע מחדש את ההכנסות לרכישת מניות נוספות, מה שמגביר את התשואות שלכם.

- הגנה מפני אינפלציה: ככל שהחברות צומחות, לעיתים קרובות הן מגדילות את הדיבידנדים, מה שמספק הגנה מסוימת מפני אינפלציה.

מה לחפש במניה עם תשואה של 6%

בעת בחירת מניה עם תשואה של 6%, חשוב לשקול כמה גורמים כדי לוודא שמדובר בהשקעה נבונה:

- מצב פיננסי: בדקו את המאזן של החברה. חפשו רווחים יציבים ורמות חוב ניתנות לניהול.

- היסטוריית דיבידנדים: חקרו את ההיסטוריה של תשלומי הדיבידנד של החברה. רקורד חזק הוא אינדיקטור טוב לאמינות.

- פוטנציאל צמיחה: שקלו חברות שמשלמות דיבידנד ויש להן גם פוטנציאל צמיחה. זה יכול להבטיח שההשקעה שלכם תוערך עם הזמן.

סקטורים מובילים למניות עם תשואה של 6%

ישנם סקטורים ספציפיים שבהם סביר למצוא מניות עם תשואה של כ-6%. סקטורים אלה יכולים להוות יתרון למחפשי הכנסה פאסיבית:

- תשתיות (Utilities): חברות תשתיות ידועות בזכות תזרים המזומנים היציב שלהן ומציעות לעיתים תשואות דיבידנד גבוהות.

- קרנות השקעה בנדל”ן (REITs): חברות אלה מחויבות לחלק לפחות 90% מהרווחים החייבים במס כדיבידנד, מה שיוצר תשואות אטרקטיביות.

- מוצרי צריכה בסיסיים: חברות המייצרות סחורות חיוניות נוטות להציג ביצועים טובים גם בתקופות של משבר כלכלי, מה שהופך את הדיבידנדים שלהן ליחסית בטוחים.

סיכונים שיש לקחת בחשבון

אין השקעה ללא סיכון. הנה כמה שיקולים למניות דיבידנד, במיוחד כאלה עם תשואות גבוהות:

- תנודתיות שוק: מחירי המניות יכולים להשתנות, ותשואה גבוהה אינה מבטיחה בטיחות.

- קיצוץ בדיבידנדים: תשואה של 6% עלולה להעיד על בעיות יסוד אם היא נראית בלתי בת קיימא. תמיד יש להעריך את מדיניות הדיבידנד של החברה.

- סיכון אינפלציה: מניות עם תשואה גבוהה עלולות לא לעמוד בקצב האינפלציה אם אינן ממוקמות נכון.

מחשבות אחרונות על השקעה במניות דיבידנד

למי שמתלבט היכן להשקיע את כספי ההשקעה לקבלת תשואות אמינות, מניית דיבידנד עם תשואה של 6% היא אפשרות מפתה. היא משלבת הכנסה עם פוטנציאל להערכה הונית, מה שהופך אותה להוספה מצוינת לגיוון תיק ההשקעות שלכם. תמיד בצעו מחקר, השקיעו בחכמה, וקחו בחשבון את מטרותיכם הפיננסיות בעת בחירת המניה המתאימה להכנסה פאסיבית. עם מניית דיבידנד נבחרת היטב, תוכלו לבנות בסיס איתן לעתידכם הכלכלי.

סיכום

השקעה במניות דיבידנד עם תשואה גבוהה יכולה להיות דרך עוצמתית להגדיל את ההכנסה הפאסיבית שלכם, ומקרה הבוחן של מניה עם תשואה של 8.6% ממחיש זאת באופן נהדר. השקעות כאלה לא רק מספקות מקור הכנסה אמין, אלא גם מציעות פוטנציאל להערכה הונית לאורך זמן. באמצעות בחירה זהירה במניות שמחלקות דיבידנדים, אתם מציבים את עצמכם ליהנות מתזרים מזומנים עקבי תוך ניצול היתרונות של צמיחה לטווח ארוך.

כדי לבנות זרם הכנסה פאסיבית בר קיימא, חשוב לאמץ אסטרטגיות יעילות. התחילו בגיוון תיק ההשקעות כדי להפחית סיכונים; אל תשימו את כל הביצים בסל אחד. חקרו חברות עם היסטוריה איתנה של שמירה והגדלת דיבידנדים, שכן אלה מספקות תחושת יציבות בתנאי שוק לא ודאיים. השקעה מחדש של הדיבידנדים יכולה להאיץ את צמיחת ההכנסה שלכם, וליצור אפקט ריבית דריבית לאורך זמן.

בנוסף, מעקב אחרי מגמות השוק ואינדיקטורים כלכליים יכול לסייע בקבלת החלטות בזמן הנכון לגבי מתי לקנות או למכור. על ידי ערנות והתאמת אסטרטגיית ההשקעה בהתאם לתנאי השוק, תוכלו לשפר את סיכוייכם להצלחה פיננסית ארוכת טווח.

בסופו של דבר, חיפוש הכנסה פאסיבית דרך מניות דיבידנד עם תשואה גבוהה, כמו המניה המדוברת, אינו רק עניין של תזרים מזומנים מיידי; אלא יצירת ביטחון פיננסי מתמשך. באמצעות העצמת עצמכם בידע ותכנון אסטרטגי, תוכלו ליהנות מהכנסה יציבה תוך קידום מסע בניית העושר שלכם. בין אם אתם משקיעים מנוסים או חדשים בשוק, אסטרטגיות אלו יכולות לסייע לכם לקחת שליטה על עתידכם הכלכלי.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 6 mins

מניית מנצ’סטר יונייטד ומניות ספורט: השקעה עם ערך רגשי ומסחרי

מניית מנצ’סטר יונייטד ומניות ספורט: השקעה עם ערך רגשי ומסחרי

בשנים האחרונות מתגבשת מגמה מעניינת בשוק ההון: יותר ויותר משקיעים בוחנים את תחום מועדוני הספורט הציבוריים כהזדמנות השקעה לא שגרתית.

- לפני 6 mins

- •

- 7 דק’ קריאה

בשנים האחרונות מתגבשת מגמה מעניינת בשוק ההון: יותר ויותר משקיעים בוחנים את תחום מועדוני הספורט הציבוריים כהזדמנות השקעה לא שגרתית.

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 2 שעה

שוקי אירופה בירידה: מבט מקרוב על סגירת 15 ביולי והלאה

שוקי אירופה בירידה: מבט מקרוב על סגירת 15 ביולי והלאה

מדדי המניות העיקריים באירופה נסגרו נמוך יותר ב-15 ביולי 2025, המשקף סנטימנט זהיר ברחבי היבשת. מדד הלירה שטרלינג הבריטית, EURO

- לפני 2 שעה

- •

- 7 דק’ קריאה

מדדי המניות העיקריים באירופה נסגרו נמוך יותר ב-15 ביולי 2025, המשקף סנטימנט זהיר ברחבי היבשת. מדד הלירה שטרלינג הבריטית, EURO

- אור שושן

- •

- 10 דק’ קריאה

- •

- לפני 3 שעה

ג’יי.פי. מורגן צ’ייס מציג רווחי שיא ברבעון השני של 2025: 15 מיליארד דולר וביצועים חזקים בכל החטיבות

ג’יי.פי. מורגן צ’ייס מציג רווחי שיא ברבעון השני של 2025: 15 מיליארד דולר וביצועים חזקים בכל החטיבות

ג'יי.פי. מורגן צ'ייס ושות' (JPMorgan Chase & Co.), הבנק הגדול בארצות הברית, דיווח על תוצאות פיננסיות חזקות במיוחד לרבעון השני

- לפני 3 שעה

- •

- 10 דק’ קריאה

ג'יי.פי. מורגן צ'ייס ושות' (JPMorgan Chase & Co.), הבנק הגדול בארצות הברית, דיווח על תוצאות פיננסיות חזקות במיוחד לרבעון השני

- Articles

- •

- 6 דק’ קריאה

- •

- לפני 6 שעה

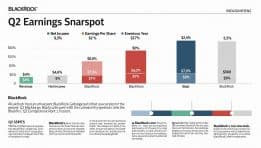

ניתוח תוצאות הרווח לרבעון השני של BlackRock: מגמות עיקריות ומשמעויות

ניתוח תוצאות הרווח לרבעון השני של BlackRock: מגמות עיקריות ומשמעויות

דו"ח הרווחים לרבעון השני של BlackRock זוכה להתעניינות רבה מצד משקיעים ואנליסטים. כחברת ניהול הנכסים הגדולה בעולם, הביצועים של BlackRock

- לפני 6 שעה

- •

- 6 דק’ קריאה

דו"ח הרווחים לרבעון השני של BlackRock זוכה להתעניינות רבה מצד משקיעים ואנליסטים. כחברת ניהול הנכסים הגדולה בעולם, הביצועים של BlackRock