מתחילת השנה, המשקיעים בשוקי ההון לא רוו נחת. העצבנות והתנודתיות בשווקים, לאחר מספר שנים של עליות נאות וסביבת ריבית אפסית, חדשה למשקיעים רבים. בין אם אתם משקיעים בעצמכם ובין אם דרך בתי ההשקעות, לכל אחד ואחת ישנה חשיפה לשוקי ההון ולהשקעה במניות, אג”ח, נכסים אלטרנטיביים ומכשירי השקעות אחרים. הסיבה לכך נעוצה בראש ובראשונה בחוק פנסיה חובה המחייב כל עובד במדינה לחסוך לפנסיה. החיסכון הפנסיוני מושקע באפיקים שונים בשוקי ההון ומנוהל בבתי ההשקעות וגופים נוספים, מה שיוצר חשיפה לשווקים עבור כל חוסך.

בשנים האחרונות חלה גם עלייה במסחר העצמאי בשוק ההון המבוצע דרך בתי השקעות שמקורה בחוסכים המבקשים לנהל בעצם את תיק ההשקעות שלהם. בשונה מהם, חוסכים אשר מבקשים להשקיע בשווקים באמצעות שירות ניהול תיקים מקצועי, יכולים לפתוח תיק השקעות בבתי ההשקעות השונים ולקבל ניהול אישי ומותאם. ישנן שיטות ניהול אחרות המאפשרות לחוסכים חשיפה לשווקים באמצעות מוצרים מובנים כמו קופת גמל להשקעה ופוליסת חיסכון המנוהלות במסלולי השקעה קבועים (מניות, אג”ח, משולב ועוד).

הבנתם נכון. כולנו חשופים לשוק ההון דרך גופי ההשקעות הגדולים בישראל. בסקירה זו ערכנו השוואה בין חמשת בתי ההשקעות הגדולים בישראל – אלטשולר שחם, מיטב, ילין לפידות, אקסלנס (שמוזג לפניקס) ומור. ההשוואה בוצעה על פי הקריטריונים הבאים: גודל, ביצועים ומוצרים משלימים. אלה עשויים להוות כלים תומכי החלטה בהתאם לצרכים המשתנים של כל לקוח – מניהול החיסכון הפנסיוני ועד לשירותי מסחר עצמאי.

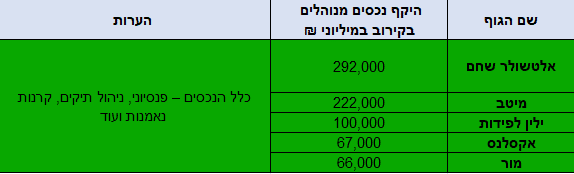

הגודל

האימרה “הגודל לא קובע” אולי נכונה במקומות אחרים, אבל בכל הקשור להשקעות לגודל ישנה השפעה בעלת חשיבות. הגודל הוא היקף הנכסים המנוהלים בבית ההשקעות. נכון לשנת 2022 חמשת הגדולים מדורגים באופן הבא:

ההשפעה של הגודל עשויה להיות הן חיובית והן שלילית, תלוי איך מסתכלים על זה. מקובל לחשוב כי ככל שבית ההשקעות גדול יותר כך גם הוא יציב יותר בהקשרי ממשל תאגידי ונתון לפיקוח מחמיר יותר של הגופים הרגולטוריים. מנגד, מוכרת התפיסה בשוק ההון כי ככל שהיקף הנכסים גדל כך הגמישות הניהולית יורדת. במלים אחרות לנהל תיק “קטן” קל יותר מלנהל תיק גדול. למשל, בתיק שאינו ענק ניתן לאתר הזדמנויות השקעה ביתר קלות שישפיעו על התיק כולו, או ניתן לפזר את ההשקעות בצורה קלה ובמהירות.

בכל הקשור לגודל, סביר להניח כי ככל שהיקף הנכסים המנוהל גדול יותר כך בית ההשקעות נדרש למספר רב יותר של מנהלי השקעות, אנליסטים ועוד בעלי מומחיות שונים. ככל שהיקף הנכסים המנוהל עולה כך עולה האתגר של בית ההשקעות באיתור והעסקה של כוח אדם איכותי שישפיע לחיוב על איכות הניהול. האם אפשר לקשור בין הביצועים לבין הגודל? נגלה זאת מיד.

אסטרטגיה וביצועים

כמעט בלתי אפשרי להשוות בין הביצועים של בתי ההשקעות בעקבות ריבוי המוצרים השונים. כאן בחרנו להשוות את הביצועים של המסלולים המנייתיים בקרנות ההשתלמות. הסיבה לבחירה זו היא שקרן השתלמות היא מוצר חיסכון לטווח בינוני, מה שמחייב את מנהלי ההשקעות ליצירתיות בניהול ולא מאפשר להם להישען על אסטרטגיות ארוכות טווח בלבד. היות וקרן השתלמות הופכת נזילה לאחר 6 שנים, השוואת הביצועים בין הגופים הופכת מעניינת יותר. בחרנו במסלול המנייתי מאחר ושם מירב הפוטנציאל הניהולי, והתקופה הנוכחית, הקשה לניהול, עשויה להצביע היכן הניהול מבוצע היטב.

| שם הגוף | תשואה 12 חודשים | ממוצע שנתי 3 שנים |

| אלטשולר שחם | -8.18% | 6.89% |

| מיטב | -0.19% | 10.84% |

| ילין לפידות | 0.83% | 12.01% |

| אקסלנס | -0.7% | 11.85% |

| מור | 0.27% | 24.11% |

מקור: גמל-נט

מהשוואה זו ניתן לראות כי ב-12 החודשים האחרונים, אלטשולר שחם נותר מאחור עם תשואה שלילית משמעותית ביחס לאחרים. בטווח שלוש השנים האחרונות, בית ההשקעות מור מוביל בפער ניכר על פני האחרים, וגם בחתך הזמן הזה אלטשולר שחם נותר אחרון.

חשוב לציין כי מדיניות ההשקעה של הגופים זהה ביחס לחשיפה למניות אך הפיזור משתנה. חלקן מתמקדות בשוק ההון הישראלי, ילין לפידות למשל, ואחרות משקיעות אחוזים ניכרים בשווקים בחו”ל. ישנם משתנים נוספים הנגזרים מאסטרטגיית ההשקעות של בית ההשקעות וניתן לבצע ניתוחים והצלבות עצמאיות לפי הדוחות שהגופים מחויבים לפרסם. אלה נגישים באתרים שלהם.

בעקבות ריבוי המשתנים לא ניתן לקשור באופן ברור בין הגודל של בית ההשקעות לבין הביצועים שלו. ובכל זאת, בבדיקה האקראית, שלושת המקומות הראשונים בתשואות ל-3 שנים בקרנות ההשתלמות המנייתיות שמורים לשלישייה הקטנה מבין חמשת בתי ההשקעות הגדולים.

מוצרים משלימים

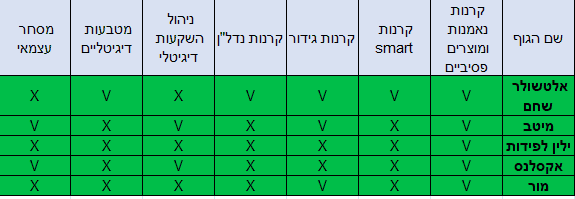

כאמור, בתי השקעות מנהלים מגוון רחב של סוגי חיסכון, החל בתיקים הפנסיוניים, דרך מוצרי השקעה מובנים וכלה בשירותי ניהול תיקים. בחינה של היקף המוצרים המשלימים שבתי ההשקעות משווקים או מאפשרים ללקוחותיהם במסגרת השירות הניתן להם, עשויה להוות גם כן שיקול בבחירה באחד על פני האחר.

מקור: duns100

כפי שניתן לראות כל בית השקעות מציע שירותים משלימים שונים בהתאם לתפיסתו ולאסטרטגיה שלו. משותף לכולם הן קרנות הנאמנות והמוצרים הפסיביים. אלטשולר שחם בולט בגישתו החדשנית הכוללות קרנות סמארט ושירותים בתחום הקריפטו והנכסים הדיגיטליים. קרנות סמארט מציעות שילוב בין השקעה אקטיבית לפסיבית והן כוללות מדדים שאינם מבוססים על נוסחת שווי שוק של החברות המרכיבות אותם, אלא על קריטריונים כגון צמיחה, מומנטום ועוד. השקעה בנכסים דיגיטליים נמצאת בחיתוליה והיא רק בת כמה שנים, וסובלת לאחרונה ממימושים כבדים וירידות של עשרות אחוזים.

מיטב ואקסלנס (הפניקס) הם היחידים מבין חמשת הגדולים המציעים שירות ניהול השקעות דיגיטלי המאופיין בעלויות נמוכות ביחס לשירותי ניהול תיקים. הם גם היחידים המאפשרים פתיחה של חשבון מסחר עצמאי, קרי, תיק השקעות המנוהל על ידי הלקוח עצמו שאינו כרוך בתשלום דמי ניהול.

השירותים המשלימים עשויים להשפיע על הבחירה בבית ההשקעות בשני היבטים עיקריים. האחד הוא עקרון הפשטות, קרי, באם הלקוח מעוניין בשירותים נוספים, אזי הוא יוכל לקבלם ולנהל אותם ממקום אחד. השני הוא מעין מראה לגישתו של בית ההשקעות לגבי השקעות באופן כללי. למשל, אלטשולר שחם בולט בגישה לא מסורתית המאפשרת השקעות בנכסים עתירי סיכון ובשילוב של גישות השקעה. בבתי השקעות בהן קיימות אסטרטגיות גידור סביר שימצא גיוון בהשקעה בנכסים אלטרנטיביים, ולא רק במסלולי הגידור, כדוגמת השקעות חוב.

סיכום

לבצע השוואה בין בתי השקעות היא משימה כמעט בלתי אפשרית מאחר וישנם משתנים רבים המשפיעים על המשוואה. ההשוואה שלעיל בוצעה על סמך שלושה קריטריונים בלתי תלויים – גודל, הביצוע במסלול מנייתי של קרן השתלמות ומוצרים משלימים – בכדי ללמד על חמשת בתי ההשקעות הגדולים בישראל מזווית מעט אחרת. בכל מקרה, הבחירה בבית השקעות זה או אחר, עליה להתבסס על הצרכים האישיים והמדויקים של כל אחד ואחת, בכדי לעשות זאת בצורה היעילה והבטוחה ביותר נצטרך לבחור בבעל מקצוע שילמד את הצרכים שלנו ויתאים באופן אישי את ההשקעה.

רוני מור

*אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- שגיא חבסוב

- •

- 7 דק’ קריאה

- •

- לפני 2 ימים

SKN | מניית Silicon Labs מזנקת ב־49% ביום אחד: פריצת דרך בדוחות או שוק שמגלם שוק יתר?

SKN | מניית Silicon Labs מזנקת ב־49% ביום אחד: פריצת דרך בדוחות או שוק שמגלם שוק יתר?

הדירוג המחודש והפתאומי של Silicon Laboratories תפס את השווקים בהפתעה. המניה זינקה למעט מעל 200 דולר בתוך יום מסחר אחד,

- לפני 2 ימים

- •

- 7 דק’ קריאה

הדירוג המחודש והפתאומי של Silicon Laboratories תפס את השווקים בהפתעה. המניה זינקה למעט מעל 200 דולר בתוך יום מסחר אחד,

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 2 ימים

SKN | סגירת שוקי ישראל היום, 4 בפברואר 2026: הראלי נעצר לאחר רצף חזק כאשר המשקיעים שוקלים את הכיוון למחר

SKN | סגירת שוקי ישראל היום, 4 בפברואר 2026: הראלי נעצר לאחר רצף חזק כאשר המשקיעים שוקלים את הכיוון למחר

שוקי ההון בישראל נסגרו היום, 4 בפברואר 2026, בטון זהיר ומאוזן יותר לאחר המהלך החזק כלפי מעלה שנרשם ביום המסחר

- לפני 2 ימים

- •

- 7 דק’ קריאה

שוקי ההון בישראל נסגרו היום, 4 בפברואר 2026, בטון זהיר ומאוזן יותר לאחר המהלך החזק כלפי מעלה שנרשם ביום המסחר

- שגיא חבסוב

- •

- 7 דק’ קריאה

- •

- לפני 2 ימים

SKN | שווקי אסיה נפתחו במגמה מעורבת כאשר המשקיעים שוקלים את תנופת הצמיחה, אותות המטבע ותיאבון הסיכון הגלובלי

SKN | שווקי אסיה נפתחו במגמה מעורבת כאשר המשקיעים שוקלים את תנופת הצמיחה, אותות המטבע ותיאבון הסיכון הגלובלי

שווקי אסיה נפתחו בבוקר יום רביעי, 4 בפברואר, במגמה מעורבת אך חיובית באופן כללי, כאשר המשקיעים מאזנים בין תנופת מניות

- לפני 2 ימים

- •

- 7 דק’ קריאה

שווקי אסיה נפתחו בבוקר יום רביעי, 4 בפברואר, במגמה מעורבת אך חיובית באופן כללי, כאשר המשקיעים מאזנים בין תנופת מניות

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 3 ימים

SKN | סגירת שוק ישראל היום, 3 בפברואר 2026: ראלי רוחבי במניות מאותת על חידוש האמון כאשר הסוחרים מביטים קדימה למחר

SKN | סגירת שוק ישראל היום, 3 בפברואר 2026: ראלי רוחבי במניות מאותת על חידוש האמון כאשר הסוחרים מביטים קדימה למחר

השווקים הפיננסיים בישראל ננעלו היום, 3 בפברואר 2026, בעליות חדות ורחבות היקף, כאשר המשקיעים המשיכו את המומנטום החיובי שנבנה מאז

- לפני 3 ימים

- •

- 7 דק’ קריאה

השווקים הפיננסיים בישראל ננעלו היום, 3 בפברואר 2026, בעליות חדות ורחבות היקף, כאשר המשקיעים המשיכו את המומנטום החיובי שנבנה מאז