שורשי אגרות החוב וענפי המניות יוצרים את הפירות עבור המשקעים בשוק ההון

זקני השבט בשוק ההון זוכרים את הסיפורים הנפלאים, סיפורי סינדרלה על מניות שהחלו להיסחר בבורסה כאלמוניות וכבשו את העולם, יש כאלה שזוכרים דווקא את הסיפורים על החברות שהחלו כהבטחה גדולה וסיימו ככישלון גדול. על פניו, השקעה במניות היא לא דבר מסובך אם יודעים ומבינים מה עושים, כלומר, משקיעים בחברות ששואפות לצמוח וכך לעלות את ערך המניה, אפשרות נוספת להרוויח במניה היא דרך חלוקת רווחים ( דיבידנד ).

הסיפור של אגרות החוב בשוק ההון הוא אחר לגמרי, במשך שנים רבות משקיעים ראו את המוצר כדבר סולידי, פחות מרגש עבור משקיעים מסוימים ואולי מורכב לחישוב עבור משקיעים אחרים. אגרות החוב הם בעצם הלוואה בשונה ממניה שהיא שותפות בחברה, איך ניתן להרוויח בהשקעה באגרות חוב? יש מספר דרכים, קודם כל אגרות חוב משלמות ריביות ( קופון ) עם תשואה ידועה. בנוסף לכך, בעת משבר כאשר תשואות אגרות החוב עולות מחירי אגרות החוב נופלות, ניתן לרכוש אגח במחיר זול עם תשואה גדולה שמשקפת את הסיכון, אם וכאשר מחיר אג”ח יעלה התשואה תרד ואם המחיר יישאר נמוך התשואה תישאר גבוהה ותשקף את הסיכון של החברה לעמוד בהתחייבויות שלה.

מה משקיעי שוק ההון יודעים על אגרות חוב?

משברים בדרך כלל יודעים להדגיש חולשות, בדיוק כמו גאות ושפל בים. המשבר הקודם והמשבר האחרון הבליטו תופעות שקיימות כאן תקופה ארוכה, אחת מהתופעות היא יחסי “שנאה אהבה” של משקיעים לאגרות החוב. משקיעי שוק ההון בוחרים להתייחס לאגרות החוב או לקרנות נאמנות שמשקיעות באגרות חוב כסוג של “מניה סולידית”. מדוע? במשברים האחרונים אגרות החוב למדו להתנהג בקורלציה עם אפיק המניות עם תנודתיות נמוכה יותר, במקרים מסוימים.

כסוג של “מניה סולידית” תפיסה שנובעת מזה שבמשברים האחרונים כאשר שוק המניות יורד אנו רואים את אגרות החוב יורדות במקביל אך בתנודתיות נמוכה יותר.

היחס בשוק ההון בין אגרות חוב ומניות?

כיום, תיקי ההשקעות מנוהלים עם רב מוחלט של אגרות חוב קונצרניות ואגרות חוב ממשלתיות. מה היחס? תיק ההשקעות מנוהלים עם בין 20%-30% מניות ובין 70%-80% אגרות חוב. התקשורת מלאה בכתבות צבע שמהללות את הכוכבות החדשות ומלאה בכתבות מחודדות שיניים כנגד חברות וההנהלה הבכירה שכשלה. האם יצא לכם לקרוא בשנים האחרונות כתבה על סדרת אג”ח מעניינת? מעט מאד.

משקיעים סולידיים טוענים: אגרות חוב בתקופת משבר הם כמו מטריה ביום גשום

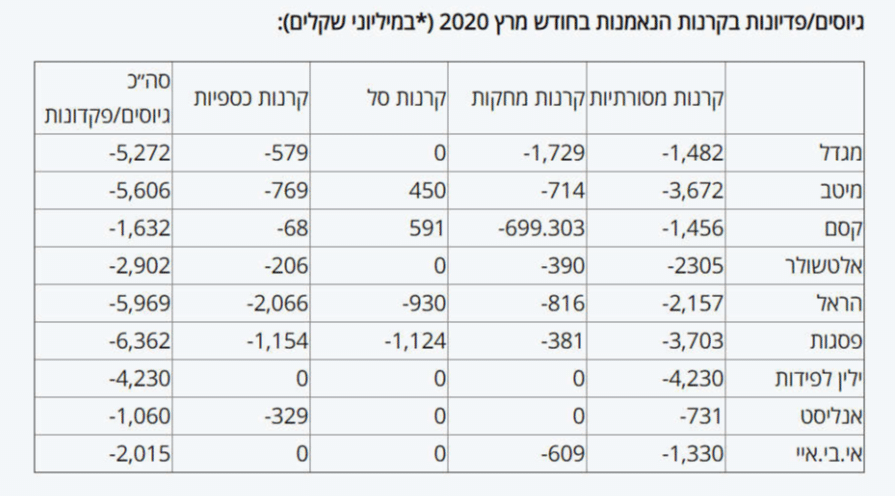

בחודש מרץ 2020 משבר הקורונה הגיע לקדמת הבמה בארץ, הציבור פדה סכום עתק של כ-40 מיליארד ₪ מתעשיית קרנות הנאמנות. מרבית הקרנות מעורבות. כלומר, קרנות נאמנות שמחזיקות אגרות חוב ומניות יחד. ניתן לראות זאת בקרנות של 90/10 ( 90% אגרות חוב וכ-10% מניות ). קרן סולידית שעמדה במרכז העניינים הייתה פסגות 90/10 שבחודש מרץ בלבד נפדו ממנה כ-300 מיליון ₪. כמובן שזאת חכמה בדיעבד לומר שהלקוחות לא היו צריכים למהר ולמכור את המניות בגל הירידות, הסבלנות השתלמה ובגדול. שוק ההון השלים גל עליות חזק מחודש אפריל ועד אוגוסט והצליח להניב רווחים נאים מאד עבור משקיעים.

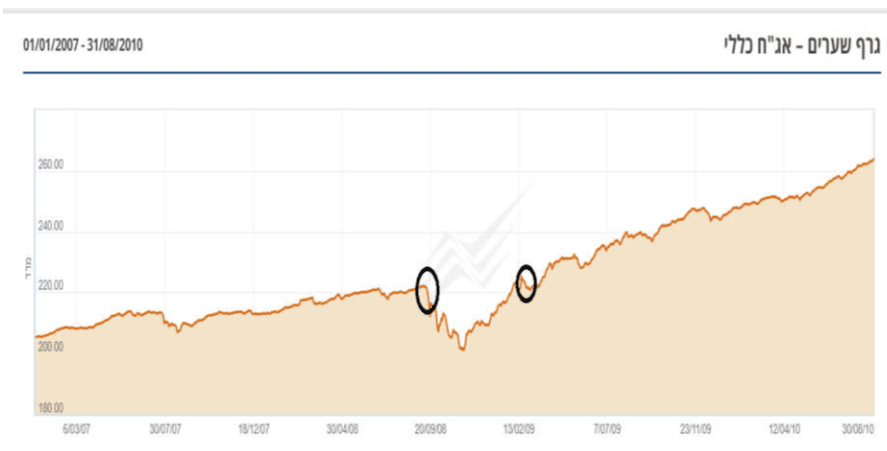

משבר הסאבפריים ב-2008 נחקק בזיכרונם של משקיעים רבים, שוק ההוא אמנם הצליח להתאושש אך זה לקח זמן, כמה זמן? כמעט חמש שנים עד שהוא חזק לנקודת השיא שלו. דבר שבהחלט יכול להסביר את הפחד שאחז את המשקיעים במרץ 2020 כאשר משבר בריאותי החל להפוך למשבר כלכלי.

מדד המניות בארה”ב במשבר 2008: חזרה לנקודת השיא ערב המשבר אחרי כחמש שנים בשנת 2013

אז מדוע לא ניתן להתייחס לאגרת חוב כאל מניה סולידית?

קשה לחזות משברים, אבל אנחנו יודעים לומר ששנים רבות בשוק ההון לימדו אותנו כי משברים באגרות החוב נוטים להיות קצרים ממשברים בשוק המניות, בשנים האחרונות אורך המשבר התקצר אך אין לדעת מה יוליד יום, היו משברים שנמשכו שנים רבות ובאופן מובהק משברים אלה נמשכים זמן רב יותר ממשברים בשוק אגרות החוב.

משקיעים בשוק ההון שואלים: מה ההבדל בהתנהגות של אגרת חוב מול מניה?

לאגרות חוב יש מחיר יעד, כל אגרות החוב בישראל נפדות במחיר של 100 אגרות ( מחירי האג”ח בישראל נקובים באגורות ). לכן, אם משקיע רכש אגרת חוב במחיר של 90 אגורות והיא ירדה למחיר של 80 אגורות בגלל המצב בשווקים, חשוב להבין כי במידה והחברה תהיה מסוגלת לפרוע את החוב עד תום המשקיע יקבל את 100 האגורות כמו שהובטח לו. מה הבעיה? משקיעים רבים ואולי חסרי ניסיון בשוק ההון מוכרים את אגרות החוב ויוצאים, הם לא מכירים את העובדה שאם יחזיקו בהם עד סוף התהליך הם יקבלו את כספם במלואו.

שוק ההון – כמו כריש שמריח דם כך משקיעים מתוחכמים מחכים למכירות חיסול

כאשר ציבור המשקיעים הפחות מנוסה ממהר למכור את הסחורה, מחכים בצד השני ה”כרישים” לטרוף סחורה זולה ולהפיק ממנה רווחים גדולים. אותם משקיעים שמוכנים לקחת סחורה זולה, משקיעים עם אורך רוח.

סיכום שוק ההון – האם אג”ח מתנהגת כמו “מניה סולידית”?

המסקנה הטובה ביותר היא להכיר את הסביבה שאתם פועלים בה, משקיעים רבים נמצאים במסלולי השקעה שמשלבים אגרות חוב ומניות. לכן, מומלץ למשקיעים פחות מנוסים להיוועץ עם איש מקצוע שיודע ומבין את ההתנהגות בשוק ההון, לאיש מקצוע שמבין ויודע את הסיבה והתוצאה. במקרים רבים כמו שנכתב בתחילת המאמר, החלק העיקרי בתיק ההשקעות הוא אגרות חוב, בין 70%-80%. עכשיו, כשאתם מבינים כי שוק אגרות החוב יודע להתאושש בצורה מהירה יותר מאשר שוק המניות, אם מסתכלים על השוק ההון לטווח הארוך ומבינים את הדרך פוטנציאל הרווח שלכם גדל בצורה משמעותית.

*אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעה בקרנות אלטרנטיביות ואין האמור בו מהווה יעוץ מקצועי להשקיע בתחום כזה או אחר.

להשוואה, בדיקה וניתוח בין בתי ההשקעות

השאירו פרטים ומומחה מטעמינו יחזור אליכם בהקדם

* אין במאמר זה, בחלקו או במלואו, כל הבטחה להשגת תשואות מהשקעות ואין האמור בו מהווה ייעוץ מקצועי לבצע השקעות בתחום כזה או אחר.

- שגיא חבסוב

- •

- 7 דק’ קריאה

- •

- לפני 12 שעה

SKN | מניית Silicon Labs מזנקת ב־49% ביום אחד: פריצת דרך בדוחות או שוק שמגלם שוק יתר?

SKN | מניית Silicon Labs מזנקת ב־49% ביום אחד: פריצת דרך בדוחות או שוק שמגלם שוק יתר?

הדירוג המחודש והפתאומי של Silicon Laboratories תפס את השווקים בהפתעה. המניה זינקה למעט מעל 200 דולר בתוך יום מסחר אחד,

- לפני 12 שעה

- •

- 7 דק’ קריאה

הדירוג המחודש והפתאומי של Silicon Laboratories תפס את השווקים בהפתעה. המניה זינקה למעט מעל 200 דולר בתוך יום מסחר אחד,

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 14 שעה

SKN | סגירת שוקי ישראל היום, 4 בפברואר 2026: הראלי נעצר לאחר רצף חזק כאשר המשקיעים שוקלים את הכיוון למחר

SKN | סגירת שוקי ישראל היום, 4 בפברואר 2026: הראלי נעצר לאחר רצף חזק כאשר המשקיעים שוקלים את הכיוון למחר

שוקי ההון בישראל נסגרו היום, 4 בפברואר 2026, בטון זהיר ומאוזן יותר לאחר המהלך החזק כלפי מעלה שנרשם ביום המסחר

- לפני 14 שעה

- •

- 7 דק’ קריאה

שוקי ההון בישראל נסגרו היום, 4 בפברואר 2026, בטון זהיר ומאוזן יותר לאחר המהלך החזק כלפי מעלה שנרשם ביום המסחר

- שגיא חבסוב

- •

- 7 דק’ קריאה

- •

- לפני 1 ימים

SKN | שווקי אסיה נפתחו במגמה מעורבת כאשר המשקיעים שוקלים את תנופת הצמיחה, אותות המטבע ותיאבון הסיכון הגלובלי

SKN | שווקי אסיה נפתחו במגמה מעורבת כאשר המשקיעים שוקלים את תנופת הצמיחה, אותות המטבע ותיאבון הסיכון הגלובלי

שווקי אסיה נפתחו בבוקר יום רביעי, 4 בפברואר, במגמה מעורבת אך חיובית באופן כללי, כאשר המשקיעים מאזנים בין תנופת מניות

- לפני 1 ימים

- •

- 7 דק’ קריאה

שווקי אסיה נפתחו בבוקר יום רביעי, 4 בפברואר, במגמה מעורבת אך חיובית באופן כללי, כאשר המשקיעים מאזנים בין תנופת מניות

- אור שושן

- •

- 7 דק’ קריאה

- •

- לפני 2 ימים

SKN | סגירת שוק ישראל היום, 3 בפברואר 2026: ראלי רוחבי במניות מאותת על חידוש האמון כאשר הסוחרים מביטים קדימה למחר

SKN | סגירת שוק ישראל היום, 3 בפברואר 2026: ראלי רוחבי במניות מאותת על חידוש האמון כאשר הסוחרים מביטים קדימה למחר

השווקים הפיננסיים בישראל ננעלו היום, 3 בפברואר 2026, בעליות חדות ורחבות היקף, כאשר המשקיעים המשיכו את המומנטום החיובי שנבנה מאז

- לפני 2 ימים

- •

- 7 דק’ קריאה

השווקים הפיננסיים בישראל ננעלו היום, 3 בפברואר 2026, בעליות חדות ורחבות היקף, כאשר המשקיעים המשיכו את המומנטום החיובי שנבנה מאז